Archive. Les hydrocarbures en Russie, entre promesses et blocages

NB. Le contenu de cet article donne des informations disponibles au moment de sa publication en 2005.

Bibliographie | citer cet article

Aujourd'hui, plus que jamais, le secteur des hydrocarbures domine l'économie de la Russie. La production d'hydrocarbures représente plus de 25% du PIB et assure plus de 40% des recettes du budget de l'État. L'exportation fournit environ les deux tiers des recettes en devises du pays, les grandes entreprises du secteur sont les acteurs majeurs de son industrie. Dans un monde en proie à une incertitude grandissante en matière énergétique et, face à l'instabilité chronique des zones traditionnelles de production (Moyen-Orient), la Russie trouve dans ses gisements pétroliers une source de renouvellement de son influence perdue à la suite de l'effondrement de l'URSS. Premier producteur mondial de pétrole au début de 2004 - à égalité avec l'Arabie Saoudite -, deuxième exportateur mondial, premier producteur de gaz naturel, mais aussi troisième consommateur d'énergie (derrière les États-Unis et le Japon), la Russie est aujourd'hui un acteur incontournable du jeu énergétique mondial.

Cet atout qu'est la possession de ressources naturelles abondantes n'est pourtant pas un gage de prospérité. Mal exploité, ce potentiel peut receler des pièges économiques et politiques difficiles à éviter. La situation russe fournit un bon exemple des retombées contrastées de la manne pétrolière sur l'économie et la société d'un État.

Le potentiel encore mal exploité du secteur pétrolier

Longtemps maintenue au premier rang mondial, la production d'hydrocarbures de l'Union soviétique, portée successivement par l'exploitation des gisements de l'Oural, puis de la Sibérie occidentale a atteint son maximum en 1988 avec 12,5 millions de barils par jour (Mbj). Depuis, l'éclatement de l'Union, la crise économique et les conséquences de la "transition" ont précipité le déclin de la production, qui en Russie n'atteignait plus que 6 Mbj en 1998. À partir de 1999, la remontée des cours mondiaux du pétrole et la modernisation des infrastructures ont favorisé une nette reprise de l'activité : en 2003, la production totale a atteint 8,4 Mbj, dont 8,2 de pétrole brut, soit une augmentation de 10% par rapport à 2002.

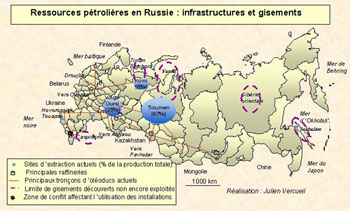

Productions pétrolières en Fédération de Russie : infrastructures et gisementsTéléchargement au format .pdf (780 Ko) |

Pour l'essentiel, la production est extraite de deux grands bassins : la Sibérie occidentale (région de Tioumen) et l'ensemble Volga-Oural (région de Samara, république autonome du Tatarstan), qui assurent ensemble plus de 90% du total produit en Russie. Un vaste système d'oléoducs partant des principaux bassins de production alimente les zones de consommation et les marchés européens. Le plus important est connu sous le nom d'"Amitié" (Droujba) : mis en service dans les années 1960, il reliait initialement le bassin Volga-Oural aux pays européens du bloc socialiste. Il a été relié par la suite au réseau provenant de la Sibérie occidentale et assure l'acheminement de près de la moitié des volumes destinés à l'Europe occidentale. Une branche septentrionale et le nouveau "Baltic Pipeline System" permettent aujourd'hui d'atteindre les terminaux portuaires de Ventspils (Lettonie) et Butinge (Lituanie, mis en service en 1999) qui donnent accès aux marchés occidentaux via la mer Baltique. |

Près de la moitié de la production de pétrole brut est directement exportée. Le reste, raffiné en Russie, est en majorité destiné à l'exportation sous forme de produits pétroliers. Au total, les exportations de pétrole brut et de produits pétroliers représentaient, en 2002, plus des deux tiers de la production. Le tiers restant assurait la satisfaction des besoins nationaux. Plus de 85% des exportations sont destinés aux marchés hors CEI.

La configuration du secteur pétrolier en Russie diffère de celle des principaux autres pays producteurs (Arabie saoudite, Emirats du golfe, Venezuela) où, en règle générale, il n'existe qu'une seule grande compagnie nationale publique. La production est assurée aujourd'hui par une petite dizaine d'entreprises restées sous contrôle russe, issues pour la plupart des privatisations menées entre 1992 et 1996. Jusqu'en 2004, Lukoil et Ioukos dominaient le secteur avec chacune environ 20% de la production nationale et plus de 19 milliards de barils de réserves prouvées. Les démêlés de Ioukos avec l'État russe ont, depuis, abouti au démantèlement partiel de l'entreprise, dont la principale filiale de production est passée sous le contrôle de Rosneft, entreprise contrôlée par l'État. Ainsi consolidé, le groupe public Rosneft devient, début 2005, le deuxième producteur pétrolier russe après Lukoil. Peu avant, l'entreprise britannique BP avait constitué une holding commune avec TNK et Sidanko pour se hisser au 3e rang. Il est toutefois important de noter que, dans cette industrie fortement intégrée verticalement, le transport d'hydrocarbures – et donc, dans les faits, l'accès aux marchés étrangers – est le seul segment qui soit maintenu entièrement sous le contrôle de l'État par l'intermédiaire des monopoles publics Transneft et Transnefteproduct.

Compte tenu de l'épuisement progressif des capacités des principaux bassins actuellement exploités, les possibilités d'extension de la production de pétrole brut dépendent, à moyen terme, de la mise en valeur de nouveaux gisements. Les estimations actuelles font état de 50 à 60 milliards de barils, soit plus de 5% des réserves mondiales, plaçant la Russie au 8e rang des nations pour l'importance des gisements. Une grande incertitude entoure cependant ces estimations, en partie à cause des méthodes utilisées par les entreprises russes pour évaluer leurs réserves, qui diffèrent de celles admises communément au niveau international. Les réserves non exploitées sont principalement situées en Sibérie orientale, en Extrême-Orient et dans la Sibérie septentrionale (république des Komis, région des Nenets) (voir la carte ci-dessus). Leurs conditions climatiques sont en général très défavorables, ce qui suppose des investissements massifs pour les mettre en valeur.

Là réside le premier goulet d'étranglement de la production pétrolière russe : depuis plus de quinze ans, l'activité d'exploration et de renouvellement des réserves, dont dépendent à long terme les capacités de production, s'est fortement réduite. L'investissement nécessaire au maintien d'un taux de remplacement satisfaisant des gisements au fur et à mesure de leur épuisement n'a pas été réalisé. En 2001, la production de pétrole a atteint 348 millions de tonnes, mais le montant des réserves nouvelles prouvées n'a été que de 298 millions. Si la tendance ne s'inverse pas, il ne faudra pas attendre longtemps avant que la production totale baisse à nouveau, du fait de l'insuffisance des nouvelles mises en production.

Une autre limite structurelle réside dans les capacités de distribution vers l'étranger des huiles extraites. C'est le rôle joué par le monopole public de transport par oléoduc qui est ici en cause. Jusqu'à présent, la stratégie de Transneft a obéi à des considérations plus politiques qu'économiques. En particulier, les conditions posées à l'allocation des capacités de transports aux entreprises productrices ont fait l'objet de nombreuses critiques. D'une part, elles donnent lieu à des marchandages opaques qui alimentent les accusations de discrimination et de corruption à l'endroit du monopole. D'autre part, les méthodes d'allocation des quotas ont eu tendance à stimuler la production au détriment de l'investissement des compagnies pétrolières, mais aussi à maintenir un écart substantiel entre les prix domestiques et les prix mondiaux. À la fin de l'année 2000, cet écart représentait une subvention à l'économie russe de plus de 5 milliards de dollars. Dans le même temps, l'opérateur s'est avéré incapable de faire face à la reprise de la production enregistrée après 1999 : le réseau semble avoir atteint en plusieurs endroits la saturation de ses capacités, alors même que d'autres segments sont notoirement sous-exploités. Là aussi, l'une des causes profondes de cette contrainte tient à l'insuffisance d'investissement dans les années 1990.

Les ports actuellement en service (Primorsk, Butinge et Ventspils sur la mer Baltique, Novorossisk, Touapsé et Odessa sur la mer Noire), qui assurent environ la moitié des exportations vers les marchés occidentaux, ne sont pas tous situés sur le territoire russe et ne peuvent supporter une augmentation substantielle des exportations par voie maritime. En tout état de cause, les détroits du Bosphore sur la mer Noire et de l'Oresund (séparant le Danemark de la Suède) constituent un autre facteur limitant des exportations : ils n'autorisent pas le transit de supertankers dont la capacité excède 150 000 tonnes. C'est ce qui explique l'utilisation récente, par les compagnies russes, des trains et du transport fluvial par barges pour une partie non négligeable (environ 0,5 Mbj) de leur production. Cette option apparaît toutefois davantage comme un palliatif lié à la hausse des cours du pétrole - qui a rendu rentable l'utilisation de ces modes de transports largement déficients - que comme une réelle solution alternative à long terme.

Conscients des limites structurelles qui affectent le secteur, les pouvoirs publics russes ont établi un plan de développement des capacités de production établissant les objectifs de production à 9,4 Mbj pour 2010. Fin 2003, les compagnies TNK et Ioukos tout comme des experts indépendants estimaient ce potentiel à 11 Mbj à la même échéance. Compte tenu du sous investissement passé et des incertitudes pesant sur l'environnement économique et politique du secteur, les prévisions de l'Agence Internationale de l'Énergie sont plus conservatrices : elles tablent sur une production de 8,6 Mbj en 2010, 9 Mbj en 2020 et 9,5 en 2030, ce qui entraînerait une érosion significative de sa part dans la production mondiale, quels que soient les scénarios retenus en la matière.

L'une des voies possibles de développement de la production consiste en la participation d'entreprises étrangères à la prospection et à l'exploitation des nouveaux gisements. Depuis 1996, la loi sur les "accords de partage de la production" (APP), modifiée en 2003, offre un cadre juridique pour ces projets. Mais dans les faits, la résistance des autorités fédérales et régionales à l'immixtion de sociétés étrangères dans ce qui est considéré par beaucoup comme une ressource stratégique, tout comme les nombreux revirements qui ont émaillé le développement institutionnel en Russie depuis 1992, ont considérablement limité la portée réelle de ces accords. La part maximale des réserves nationales pouvant être exploitées suivant le régime des APP a été plafonnée à 30% par la Douma. Si la vingtaine de projets d'accords éligibles à ce régime atteint d'ores et déjà virtuellement ce plafond, seuls trois accords sont actuellement réellement effectifs sur le terrain, sur les gisements de Sakhaline (Sakhaline 1 et Sakhaline 2) et de Sibérie (gisement de Khariaga, district autonome de Nenets). L'autre voie de pénétration des entreprises étrangères dans le secteur pétrolier russe consiste à participer à des alliances stratégiques avec les compagnies russes. En dépit des difficultés et des risques que ces accords comportent, BP, Totalfina Elf et Exxon Mobil, ont été jusqu'à ce jour les entreprises étrangères les plus actives en Russie.

Du point de vue du transport, les principaux projets de déblocage du développement des capacités d'exportation consistent à augmenter la capacité d'acheminement des huiles par oléoducs et à développer certains ports d'exportation. Ces projets sont portés par les principales sociétés de production, qui y voient un moyen de contourner le monopole de Transneft et d'augmenter leurs recettes en devises.

Ressources pétrolières en Fédération de Russie : projets d'extension des capacités d'exportationTéléchargement au format .pdf (770 Ko) Une version simplifiée :Pour télécharger le Power-point (168 Ko) |

Six zones font l'objet de projets majeurs :1 - L'inversion de l'oléoduc croate Adria permettant son interconnexion avec Droujba et le chargement de supertankers dans le port en eaux profondes d'Omisalj ; 2 - L'augmentation des capacités de ports pétroliers situés sur la baltique ; 3 - Le développement des terminaux portuaires sur la mer noire (Novorossisk, Odessa, Tuapse, S. Ozereievka) ; 4 - Le développement d'oléoducs vers la Chine (Daqing) et le Pacifique à partir d'Angarsk et Nakhodka ; 5 - Le développement d'infrastructures à partir des gisements à exploiter de Sakhaline ; 6 - L'utilisation du terminal de Mourmansk pour ouvrir une nouvelle voie nordique (notamment vers les États-Unis). L'addition de ces nouvelles infrastructures ferait passer le potentiel d'exportation de la Russie de 3,8 Mbj actuellement à près de 6 Mbj à l'horizon 2010, confortant sa position d'acteur de référence sur le marché mondial du pétrole. Cette progression est toutefois subordonnée à la réalisation des projets d'extension de la production évoqués précédemment, qui peuvent être remis en cause à tout moment par une décision du pouvoir en place. Le démantèlement de l'entreprise Ioukos, survenu en 2004 alors que le groupe avait acquis une stature de premier plan au sein du secteur, a ainsi momentanément gelé certains de ces programmes, ainsi que des projets occidentaux dans le pays. |

Un secteur gazier sous le contrôle de l'État

Riche en pétrole, le sous-sol russe l'est plus encore en gisements de gaz. Premier producteur et premier exportateur mondial, avec environ 20 % des capacités mondiales de production de gaz, la Russie détient des réserves prouvées gigantesques : les estimations actuelles font état de 1680 trillions de mètres cubes (Tmc), soit environ un tiers du total des réserves mondiales et plus de deux fois celles de l'Iran, deuxième détenteur mondial de ressources. La Russie fournit ainsi plus de 25% de la consommation annuelle de l'Union Européenne, et entend renforcer à l'avenir sa présence sur ce marché très lucratif.

À la différence du secteur pétrolier, la production de gaz n'est pas répartie entre plusieurs acteurs : Gazprom, entreprise contrôlée par l'État, détient plus de 60% des réserves et assure 90% de la production, tout en contrôlant le transport et les exportations par le réseau de gazoducs et les licences qu'il détient. Ce géant industriel joue un rôle de premier plan dans la vie économique et politique de la Russie. Principal pourvoyeur national de devises étrangères, le groupe contribue également à hauteur de 25% des recettes du budget de l'État. Toutefois, la politique menée depuis le début des années 1990 par l'entreprise n'a pas permis d'enrayer le déclin de la production, qui a baissé de 10% en 10 ans. Pour maintenir les volumes à leur niveau actuel, la Banque Mondiale estime que l'entreprise devrait investir une moyenne de 10 milliards de dollars par an durant les dix prochaines années. L'effort devrait être encore plus important pour permettre d'atteindre les objectifs de l'entreprise, qui sont d'augmenter la production de 10% d'ici 2020. Or, malgré une forte croissance, les montants investis depuis 2001 sont très loin d'avoir atteint les niveaux requis : 2,8 milliards de dollars en 2001, 4,7 milliards en 2002 et 6,1 milliards en 2003.

L'insuffisance des recettes courantes est souvent invoquée pour expliquer la faiblesse de l'effort d'investissement. Gazprom pratique en effet une tarification particulièrement favorable envers les consommateurs russes, tandis que les prix à l'exportation sont déterminés par les conditions du marché mondial des énergies primaires. Les recettes nettes enregistrées en 2003, malgré une forte augmentation par rapport aux années précédentes du fait d'un contexte de prix d'exportation particulièrement favorable, n'ont pas dépassé 8 milliards de dollars. En effet, les prix domestiques moyens représentaient 50 % du coût de production et de distribution du gaz en 2002. Après les révisions tarifaires autorisées par l'État, ils se sont établis à 80% de ce coût en 2004. Même après cette augmentation substantielle, les prix domestiques ne représentent que 25% des prix mondiaux, particulièrement élevés il est vrai du fait d'une conjoncture mondiale tendue. Le montant cumulé du préjudice supporté par Gazprom du fait de cette politique tarifaire est difficile à chiffrer. Si l'on s'en tient à la tarification au coût marginal, on peut le situer dans une fourchette comprise entre 16 et 19 milliards de dollars sur la période 2002-2004, soit un montant largement supérieur au retard d'investissement correspondant. Pour important qu'il soit, ce manque à gagner lié aux obligations imposées au monopole gazier ne saurait l'exonérer des doutes pesant sur la qualité de sa gestion, ni sur sa volonté de poursuivre une politique active de modernisation et de contrôle des coûts, dans un contexte concurrentiel encore peu menaçant.

Des retombées contrastées

La possibilité de bénéficier d'énergie à bas prix constitue a priori une opportunité économique pour les consommateurs du pays : les coûts moyens de production et de distribution nationale du pétrole et du gaz étant largement inférieurs aux niveaux mondiaux, le pays bénéficie de l'effet d'aubaine provenant de la rente des matières premières. Par le jeu de la fiscalité, une augmentation de 1 dollar du prix du pétrole entraîne un gain de un milliard de dollars pour le budget fédéral. Au niveau macro-économique, le gain est potentiellement considérable, particulièrement lorsque le prix international des hydrocarbures est élevé. Ainsi, en 2004 les revenus des exportations de pétrole sont estimés à plus de 70 milliards de dollars (soit près de 20% du PIB), tandis qu'un pays comme la France dépensait en 2003 près de 22 milliards d'euros (27 milliards de dollars courants) pour sa facture énergétique (soit 1,5% du PIB).

À plus long terme, cet effet d'aubaine peut cependant se trouver limité par une série de facteurs liés à une gestion malencontreuse de la rente. Du côté de la consommation, le faible coût de l'énergie n'incite pas le gouvernement, ni les acteurs économiques, à opter pour des usages économes, quels que soient par ailleurs les impératifs liés aux conditions climatiques. Ainsi, la Russie est le deuxième consommateur de gaz mondial derrière les États-Unis. Sa consommation de pétrole, ainsi que celle des autres anciennes républiques de l'URSS, est particulièrement élevée comparativement à son PIB et l'intensité énergétique de sa production industrielle est l'une des plus fortes du monde. Les tendances récentes de la consommation ne signalent pas d'évolution favorable dans ce point de vue : si la consommation de pétrole a chuté de 4,5 Mbj à 2,45 Mbj entre 1992 et 2002, c'est en raison d'une réduction des volumes de production plus que d'une réorientation vers des utilisations plus économes. De fait, la consommation a repris avec le redémarrage de la croissance depuis 1999.

Les autorités doivent compter cependant avec les conditions climatiques particulières du pays, qui imposent une gestion prudente des modalités d'accès au chauffage – c'est-à-dire, en Russie, au gaz – de la population. Confrontées au délabrement de leurs logements, les franges les plus vulnérables de la population dépendent de manière vitale de la fourniture d'énergie à très bas prix. Les projets d'augmentation des prix domestiques du gaz doivent tenir compte de l'insolvabilité d'une partie de la demande privée, par un transfert des dépenses nécessaires vers le système de protection sociale.

Du côté de la production, le risque est grand de voir le secteur des hydrocarbures, plus rentable que les autres, absorber progressivement l'essentiel des investissements industriels du pays, conduisant à une déformation de la structure de l'économie. Ce blocage du développement économique lié paradoxalement à l'excessive rentabilité du secteur des matières premières est connu depuis les années 1960 sous le nom de "syndrome hollandais". Dans le cas russe, si certains symptômes du syndrome hollandais sont présents depuis dix ans – le secteur énergétique absorbe une part disproportionnée des investissements du pays tandis que les autres secteurs souffrent d'une sous capitalisation caractéristique des effets de distorsion sectorielle –, la croissance de la production industrielle hors énergie est restée suffisamment forte depuis 1999 pour qu'on ne puisse pas conclure pour le moment à des déformations irrémédiables du tissu productif. Il reste, qu'alors que la production d'hydrocarbures n'emploie directement que 1% de la population active russe, elle pourvoit à près de 25% de son PIB. Cet écart donne la mesure de la concentration des revenus dans l'économie russe, qui n'a cessé de s'accentuer depuis l'éclatement de l'ex-URSS. Le développement à long terme de l'économie russe, qui passe par une diversification des sources de croissance, ne peut se satisfaire d'une polarisation excessive autour de ce secteur intensif en capital et fortement dépendant de l'état, par nature volatile, des marchés mondiaux.

La Russie dispose de ressources en hydrocarbures de première importance. L'immensité de son territoire, jouxtant les trois zones principales de consommation (l'Europe, l'Asie, l'Amérique du Nord) et la taille de ses entreprises de production et de transport en font potentiellement un acteur majeur du "grand jeu" pétrolier du XXIe siècle.

La politique suivie par les autorités concernant le secteur des hydrocarbures reste toutefois peu lisible : après une libéralisation débridée qui s'est traduite, au milieu des années 1990, par la privatisation sans contrepartie réelle des fleurons de l'industrie pétrolière, le pouvoir en place tente depuis le début des années 2000 de regagner l'influence perdue, au besoin par des méthodes opaques. Cette stratégie semble être couronnée de succès dans le cadre national, ainsi que les cas de Gazprom et de Ioukos l'attestent. Toutefois, faute d'une véritable stratégie de financement du développement énergétique, qui associe financement de l'offre et maîtrise de la consommation énergétique intérieure, la production et les exportations d'hydrocarbures risquent de ne plus progresser à l'avenir, condamnant les ambitions de puissance du pouvoir actuel à demeurer à l'état d'incantations.

L'ex-URSS a longtemps considéré son secteur énergétique comme un instrument politique tout autant qu'une ressource économique : ses relations passées avec Cuba, longtemps maintenue sous perfusion économique par des livraisons généreuses d'hydrocarbures en échange d'une loyauté politique et diplomatique dans le cadre de la guerre froide, en sont un exemple. Après la chute de l'URSS, la Russie a tenté de conserver cet usage géopolitique de la manne pétrolière, tout en subissant certains effets en retour sur sa vie politique intérieure.

Les hydrocarbures, enjeu de politique intérieure

Les conflits entre les républiques et le pouvoir central à propos de la propriété du sous-sol sont l'une des raisons majeures de l'éclatement de l'Union soviétique. Il est apparu très clairement à tous que l'ouverture des frontières et la libéralisation économique offraient des opportunités économiques d'une ampleur sans précédent pour le secteur privé comme pour l'État. En Russie, le gouvernement Tchernomyrdine a cru trouver dans la privatisation des principales entreprises pétrolières la solution à ses difficultés financières. Le schéma retenu en 1996 a abouti à la privatisation de la majorité de ces entreprises dans des conditions extrêmement favorables aux acquéreurs, qui ont ainsi pu constituer les principaux groupes industriels et financiers du pays (Menatep pour Ioukos, Oneximbank pour Sidanko et Surgutneftegaz, Logovaz pour Sibneft et Vossibneftegaz, Alfa group pour Tioumen Oil Company). La visibilité médiatique et l'ampleur de l'influence économique et politique des personnalités ayant profité de ces privatisations ont été telles qu'ils sont depuis lors communément désignés par le terme d' "oligarques".

Les remous provoqués par ces privatisations se sont finalement concrétisés par le limogeage du Premier ministre en mars 1998, au moment où il projetait de privatiser la dernière entreprise importante du secteur pétrolier, Rosneft. Depuis, l'une des raisons majeures de la popularité de l'actuel chef de l'État, Vladimir Poutine, est sa lutte proclamée contre la toute-puissance des oligarques. Quelles que soient les réserves que l'on puisse formuler à propos de l'efficacité réelle de telles intentions, le dernier effet de cette ligne politique est le démantèlement, fin 2004, de Ioukos dont les actifs industriels les plus rentables ont été rachetés indirectement par Rosneft, restée sous contrôle de l'État. Le rapprochement, initié courant 2004, entre Rosneft et Gazprom viserait à édifier un ensemble pétrolier et gazier de premier plan mondial, capable de rivaliser avec les majors internationales, mais à capitaux publics.

Un autre enjeu dominant le secteur des hydrocarbures est constitué par les disparités de revenus entre les régions de production et les autres. Par le jeu de la fiscalité, les régions riches en ressources naturelles subventionnent les régions qui en sont dépourvues, ce qui n'est pas sans poser des problèmes de répartition en période de marasme économique. Ainsi, lorsque les relations entre le centre et les régions se sont tendues au milieu des années 1990, certaines régions qualifiées selon ce schéma de "donneuses" ont refusé de reverser à l'État fédéral leur quote-part fiscale, dans le but d'en retirer un avantage économique et politique dans les négociations avec le centre. Il faut donc relire le souci actuel du Kremlin de restaurer la "verticale du pouvoir" au profit du pouvoir central et de garder le contrôle sur Transneft et Gazprom dans la perspective de ces relations parfois conflictuelles avec certaines régions richement dotées en énergie (la Tchétchénie est l'exemple le plus évident, mais le Tatarstan et la région de Tioumen sont aussi concernés).

Dans la CEI : usages géopolitiques du statut de fournisseur privilégié

La position de la Fédération de Russie au sein de la CEI en matière de production et de transport d'hydrocarbures est privilégiée à plus d'un titre.

Fournisseur quasi exclusif des ex-républiques européennes – Belarus, Ukraine, Moldavie – et des pays baltes en matière d'hydrocarbures, la Russie se pose aussi comme intermédiaire obligé auprès des autres républiques productrices (Kazakhstan et Azerbaïdjan pour le pétrole, Turkménistan pour le gaz) pour l'acheminement de leurs productions vers les marchés occidentaux (0,5 Mbj en 2002). La stratégie de la Russie a été d'échanger la livraison à bas prix d'hydrocarbures ou la mise à disposition de ses infrastructures de transport contre une forme de loyauté politique et diplomatique, notamment de la part de l'Ukraine, du Kazakhstan et du Belarus. Mais cette stratégie se heurte à moyen terme aux efforts des pays exportateurs de se constituer un résau de distribution indépendant.

Ainsi, au Kazakhstan, l'oléoduc CPC en fonction depuis 2001, permet de relier le gisement Kazakh de Tengiz au terminal pétrolier de Novorossiisk sans passer par le réseau de Transneft et à un coût inférieur de moitié à celui de la solution russe. Un projet similaire est en cours de réalisation, qui concerne l'Azerbaïdjan et le Kazakhstan. Il s'agit de la construction d'un oléoduc reliant Bakou au terminal de Ceyhan, sur la côte méditerranéenne de la Turquie, via la Géorgie. Les changements récents d'orientation politique de la Géorgie, puis de l'Ukraine tendent à renforcer cette tendance au relâchement de l'alignement des pays de la CEI sur la position russe.

Productions pétrolières en Fédération de Russie : infrastructures et gisements(cliquer pour agrandir)Téléchargement au format .pdf (780 Ko) |

Une version simplifiée :Pour télécharger le Power-point (168 Ko) |

Ceci est d'autant plus problématique pour la Fédération de Russie qu'à l'inverse, celle-ci, et en particulier Gazprom, ont connu de nombreuses difficultés du fait de leur dépendance envers l'Ukraine pour le transport des hydrocarbures vers l'Europe occidentale : le maintien de tarifs d'acheminement élevés, la multiplication des prélèvements non autorisés sur les gazoducs et des impayés pour les livraisons officielles compliquent périodiquement les relations entre les deux pays. Ils ont indiscutablement freiné les possibilités de développement des exportations à l'Ouest, qui dépendent en partie de la branche ukrainienne du gazoduc. Gazprom a réagi à cette situation en lançant avec Totalfina Elf et Ruhrgaz un projet de gazoduc contournant l'Ukraine pour rejoindre la Pologne via le Belarus. À moins grande échelle, la même solution a été retenue pour le pétrole en mettant en service une section d'oléoduc aboutissant à Rostov sur le Don, qui longe côté russe la frontière avec l'Ukraine en lieu et place de l'ancien tronçon qui empruntait le territoire ukrainien.

Au cours des dernières années, le secteur de la mer Caspienne a focalisé l'attention des observateurs du secteur pétrolier. Les estimations les plus extraordinaires ont été avancées quant aux réserves d'hydrocarbures que la région recèle, alimentant un soudain regain d'intérêt : certaines faisaient état de 233 milliards de barils de pétrole, soit plus du tiers des réserves prouvées du Golfe. Aujourd'hui, l'évaluation la plus raisonnable semble se situer aux alentours de 30 milliards de barils, ce qui est déjà considérable à l'échelle de la région. Du fait de sa situation géographique et des règles de répartition – encore contestées – du sous-sol de la mer, la Russie ne serait directement bénéficiaire que de 2,7 milliards de barils de réserves prouvées. Néanmoins, elle reste impliquée dans les choix actuels concernant les ressources de la région à plusieurs titres :

- Tout d'abord, les deux voies actuelles d'évacuation des ressources de la région ont été développées exclusivement dans le cadre de l'Union soviétique, ce qui se traduit par un réseau passant par le territoire russe (Bakou-Novorossiisk via la Tchétchénie qui fut contournée par un autre oléoduc par la suite, et Bakou-Supsa, plus au Sud, via la Géorgie).

- Ensuite, toute production extraite de la région entre potentiellement en concurrence sur les marchés mondiaux avec les ressources provenant de Sibérie et du bassin Volga-Oural. Les entreprises russes ont donc considéré qu'il était de leur intérêt de prendre position sur le terrain de la Caspienne, y compris, dans la mesure du possible, sur des champs situés à l'extérieur du territoire russe, pour garder une marge de manœuvre vis-à-vis de ces projets.

- Enfin, le gouvernement russe, considérant que de nombreux pays riverains de la région font partie de sa zone d'influence naturelle, n'a pas voulu demeurer à l'écart des tractations politiques qui s'y menaient, d'autant plus que celles-ci impliquaient directement les États-Unis.

Deux problèmes géopolitiques ont été soulevés à propos de l'exploitation des gisements de la Caspienne. Le premier concerne des problèmes liés au statut de la Caspienne – mer fermée, lac ou autre – qui impliquait une répartition très différente des zones économiques exclusives des pays riverains. La position de la Russie, initialement proche de celle de l'Iran sur cette question, s'en est progressivement éloignée pour susciter désormais des réactions ouvertement négatives de la part du régime iranien. En dépit d'accords bilatéraux et trilatéraux, le statut de la Caspienne n'est donc toujours pas officiellement défini.

Le deuxième problème est lié aux choix de voies nouvelles d'exportation des huiles extraites, alternatives aux voies contrôlées par la Russie. Celle-ci souhaitait monnayer une position accommodante sur le dossier des réserves contre un soutien des pays concernés à l'extension des capacités du réseau russe existant. La solution retenue sous la pression américaine a pourtant été d'utiliser une partie du réseau soviétique traversant la Géorgie en direction de Suapse et d'en dériver un tronçon vers Ceyhan, port en eau profonde situé sur la rive méditerranéenne de la Turquie.

La Russie, acteur énergétique global

Hors la CEI, la Russie aspire au statut d'acteur énergétique global, développant sa stratégie et son influence vis-à-vis des autres puissances internationales, établies ou émergentes. Dans cette perspective, les trois pôles de la "triade", mais également les pays membres de l'OPEP, sont concernés par la politique russe.

L'Union européenne est d'ores et déjà l'une des zones privilégiées de consommation des hydrocarbures russes. L'approvisionnement russe représente 16% du pétrole et 25% du gaz consommés par les pays membres. Avec l'élargissement de l'UE, cette position de fournisseur de référence ne fait que se renforcer : la production russe assure 90% des besoins en pétrole des pays d'Europe centrale et orientale. La Russie entend user de cette position favorable pour peser sur les choix de l'Union. Pour limiter l'incertitude politique liée à sa dépendance croissante envers l'énergie russe, l'Union Européenne a proposé deux dispositifs visant à inscrire ses relations énergétiques dans un cadre juridique stabilisé. Signée avec la Russie en 1994, la "Charte de l'énergie" vise ainsi, entre autres, à établir le principe de libre transit dans un environnement peu favorable, chaque pays de transit ayant tendance à rechercher à maximiser la rente de monopole attachée à sa situation. Cette charte a été complétée en 2000 par un "partenariat énergétique" plus global, qui inclut notamment les options d'interconnexion des réseaux de transport d'électricité.

Les relations avec la Chine et les États-Unis sont plus complexes. Dans les deux cas, les tentations liées aux besoins sans cesse croissants de deux leaders de la consommation d'énergie sont contrebalancées par la volonté de ne pas s'engager dans des projets qui induiraient une trop forte dépendance économique réciproque. Il est symptomatique que deux grands projets d'oléoducs liés à ces partenaires – l'un visant à relier le marché chinois au sud-est du réseau existant, l'autre devant rejoindre Mourmansk et par là, les marchés américains – aient été portés par une entreprise privée, soucieuse d'asseoir son indépendance vis-à-vis de Transneft. Plus symptomatique encore est le fait que cette entreprise privée – Ioukos – n'ait pu mener à bien ces projets, stoppée en plein essor par une procédure lancée par l'État et ayant abouti à son démantèlement. L'opposition frontale entre les projets de la Russie et des États-Unis sur les tracés d'évacuation du pétrole de la Caspienne est une autre illustration du jeu souvent contradictoire des intérêts des parties en présence.

Acteur global, la Russie se doit d'adopter une politique vis-à-vis de l'OPEP, dont elle n'est pas membre. L'organisation poursuit une stratégie de régulation des prix permettant une optimisation des revenus de la rente à long terme. Initialement, les compagnies russes, poussées par les objectifs financiers des holdings privées qui les possèdent, ont cherché à obtenir les recettes d'exportations à court terme les plus élevées pour financer leurs investissements. À moyen terme toutefois, sachant que les coûts d'exploitation du pétrole russe sont structurellement plus élevés que ceux du Moyen-Orient, et compte-tenu du niveau d'obsolescence de certaines infrastructures de transport, une telle attitude n'est pas soutenable. Pour financer l'effort d'investissement nécessaire au maintien des niveaux de production et d'exportation existants, les acteurs russes – en particulier l'État, dont le rôle va croissant et qui bénéficie des recettes fiscales liées aux prix mondiaux – ont intérêt à participer à une politique de modération des volumes exportés, qu'ils n'ont pas, en tout état de cause, les moyens concrets de contester. En restant à l'extérieur de l'OPEP, la Russie peut toutefois se permettre de conserver une marge de manœuvre apparente vis-à-vis des préconisations de l'organisation, tout en bénéficiant des effets indirects de ses décisions.

Conclusion

La Russie dispose de ressources en hydrocarbures de première importance. L'immensité de son territoire, jouxtant les trois zones principales de consommation (l'Europe, l'Asie, l'Amérique du Nord) et la taille de ses entreprises de production et de transport en font potentiellement un acteur majeur du "grand jeu" pétrolier du XXIème siècle.

La politique suivie par les autorités concernant le secteur des hydrocarbures reste toutefois peu lisible : après une libéralisation débridée qui s'est traduite, au milieu des années 1990, par la privatisation sans contrepartie réelle des fleurons de l'industrie pétrolière, le pouvoir en place tente depuis le début des années 2000 de regagner l'influence perdue, au besoin par des méthodes opaques. Si cette stratégie semble être couronnée de succès dans le cadre national, en revanche, elle l'est moins dans le cadre de la CEI ou des relations internationales, dans lesquelles l'influence russe ne progresse plus, quand elle n'est pas sur le déclin. De plus, les bases économiques à long terme de la puissance énergétique qu'est la Russie ne sont pas assurées. Faute d'une véritable stratégie de financement du développement énergétique, qui associe financement de l'offre et maîtrise de la consommation énergétique intérieure, la production et les exportations d'hydrocarbures risquent de ne plus progresser à l'avenir, condamnant les ambitions de puissance du pouvoir actuel à demeurer à l'état d'incantations.

Bibliographie

- Appert O. - La scène énergétique internationale : analyse de l'actualité 2003 et perspectives - Conférence "Panorama 2004 : Énergie, Pétrole, Gaz naturel, Automobile, Environnement", Institut Français du Pétrole, 27 janvier et 5 février 2004. Mimeo, consultable sur le site www.ifp.fr

- Benmansour H. - La mer Caspienne : nouvel eldorado énergétique ? - AcComEx, n°58, juillet-août 2004, pp. 39-45.

- Dodsworth J. R., Mathieu P. H., Shiells C. R. - Cross-Border Issues in Energy Trade in the CIS Countries - IMF Policy Discussion Paper, 02/13, december 2002.

- Locatelli C. - Russie et Caspienne : réalités énergétiques, enjeux européens - Conférence de politique énergétique (Commissariat g énéral au Plan et Direction générale de l'énergie et des matières premières), 19 octobre 1999 - Mimeo, consultable sur le site de l'Institut d'Économie et de Politique de l'Énergie (IEPE) : www.upmf-grenoble.fr/iepe/Equipe/locatelli/locatelliPubli.html

- Locatelli C. - Pétrole russe et investisseurs étrangers. Des intérêts divergents - Le Courrier des Pays de l'Est, n°1045, septembre-octobre 2004, pp. 64-76.

- Rucker L. - Le pétrole russe - "Synthèse" (revue en ligne de l'association Robert Schuman ) n°97, 2003. Consultable sur le site : www.robert-schuman.org/Synth97.htm

- Sapir J. - La croissance russe détruira-t-elle la capacité d?exportation d?énergie en 2015 ? - AcComEx, n°58, juillet-août 2004, pp. 31-39.

- Thomson P. - Reform of the Russian Gas Sector - The World Bank, May 2004. Mimeo, consultable sur le site : www.theworldbank.org

- Vercueil J. - Transition et ouverture de l'économie russe (1992-2002). Pour une économie institutionnelle du changement - L'Harmattan - 2002

Autres ouvrages de l'auteur :

- Pagé J.-P., Vercueil J. - De la chute du Mur à la Nouvelle Europe. Économie politique d'une métamorphose - L'Harmattan - 2004

- Vercueil J. - La Russie et l'OMC : enjeux d'une accession annoncée - Le Courrier des Pays de l'Est, n° 1031, février 2003

D'autres ressources sur le Web

- Cette section datant de 2005 a été supprimée en 2024.

Julien VERCUEIL, IUT Jean Moulin - Lyon III,

Centre d'Études des Modes d'Industrialisation, EHESS, Paris.

Pour Géoconfluences le 10 février 2005.

Pour citer cet article :

Julien Vercueil, « Archive. Les hydrocarbures en Russie, entre promesses et blocages », Géoconfluences, février 2005.

https://geoconfluences.ens-lyon.fr/doc/etpays/Russie/RussieScient2.htm

Mode zen

Mode zen