Afrique du Sud, les défis énergétiques et miniers d'un pays émergent

Bibliographie | citer cet article

Premier pays du continent africain par son développement économique, l’Afrique du Sud n’en est pas moins confrontée à plusieurs défis économiques parmi lesquels les secteurs de l’énergie et du minier occupent une place de choix. En effet, le pays est fortement dépendant du charbon qui engendre différents problèmes économiques, sociaux et environnementaux. Le premier défi est de diversifier le mix énergétique et de réussir la transition énergétique nationale. Le second défi est économique et social : alors que le secteur minier joue un rôle majeur (2016 : 7,3 % du PIB national, plus de 455 000 emplois directs), il est en difficulté depuis trois ans. Sa relance est d’autant plus importante que le pays est menacé par la récession et que le taux de chômage progresse et dépasse actuellement 27 %.

Comment un pays fondé sur la richesse du sous-sol peut-il engager sa transition énergétique tout en soutenant l’essor de son secteur minier ?

1. Un secteur énergétique dominé par le charbon

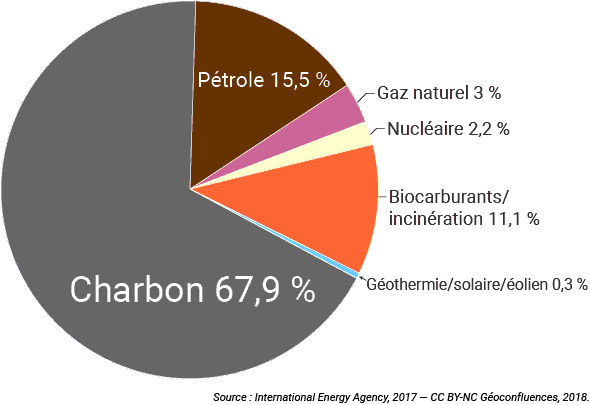

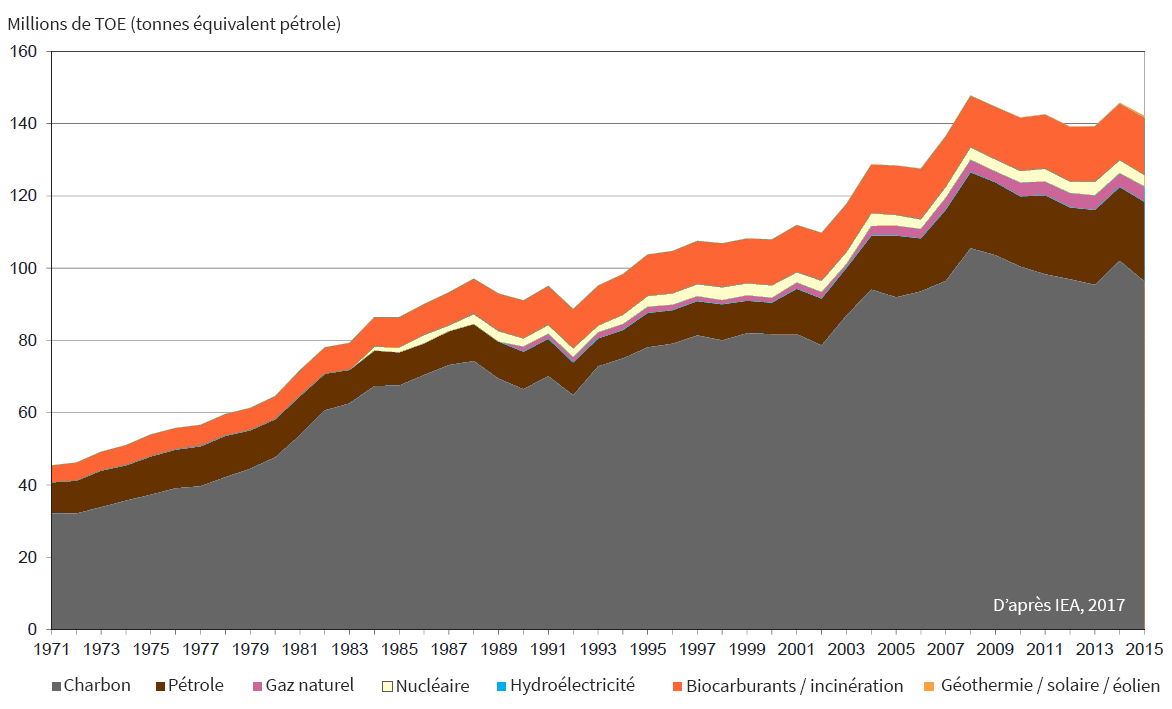

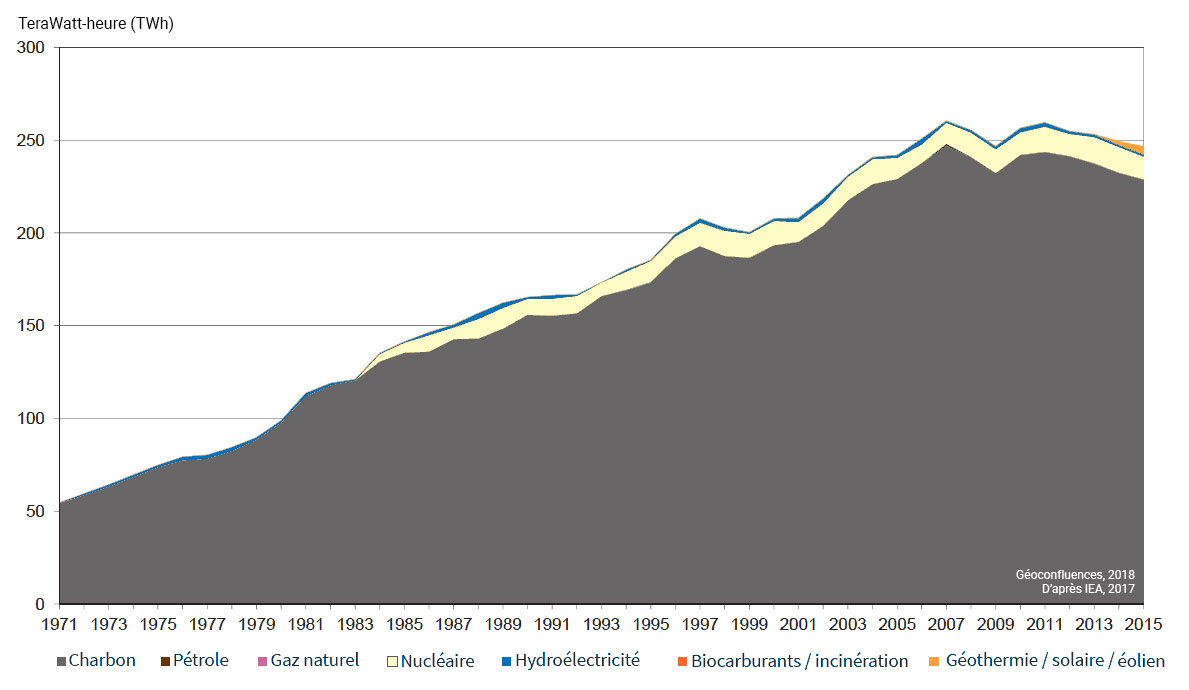

D’après l’Agence Internationale de l’Énergie (IEA pour International Energy Agency), le charbon est au cœur du système énergétique national en assurant en 2015 près de 70 % de l’approvisionnement total en énergie primaire (142 M de tep). Sa part relative a peu diminué depuis 1971, malgré le triplement de la consommation totale d’énergie primaire.

1.1. Le premier gisement africain

|

|

Figure 1. Part de l’approvisionnement total en énergie primaire en 2015

Source : d'après IEA, 2017. |

Figure 2. Évolution des disponibilités en énergie primaire de 1971 à 2015

Source : d'après IEA, 2017. |

L’Afrique du Sud est très bien dotée en charbon : on y trouve près de 95 % des réserves de charbon de l’Afrique. Celles-ci ne représentent cependant que 0,9 % des réserves mondiales, bien loin de pays comme les États-Unis et la Chine. Ces ressources sont concentrées dans la partie nord-orientale du pays, non loin de Johannesburg.

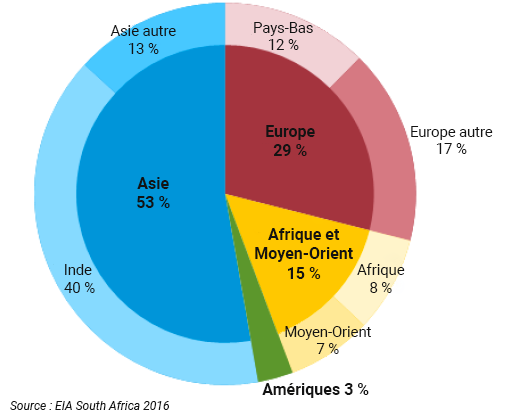

Cette domination du charbon se manifeste dans la consommation intérieure du pays et tout autant dans sa balance commerciale : près de 25 % de la production nationale est exportée, principalement vers l’Inde, l’Europe, l’Afrique et le Moyen-Orient.

Figure 3. Carte des mines de charbon en activité et mines fermées

Source : D'après Council for Geoscience, C. J. Vorster, 2003. Géoconfluences 2018. |

Figure 4. Exportations de charbon selon les pays ou zones de destinations (en 2014)

Source : D'après EIA South Africa 2016. |

1.2. Des ressources nationales en pétrole et en gaz très limitées

L’Afrique du Sud est en revanche beaucoup moins bien dotée en hydrocarbures, ses réserves en pétrole ne représentant selon British Petroleum que 0,2 % des réserves mondiales et ses réserves en gaz naturel moins de 0,1 %.

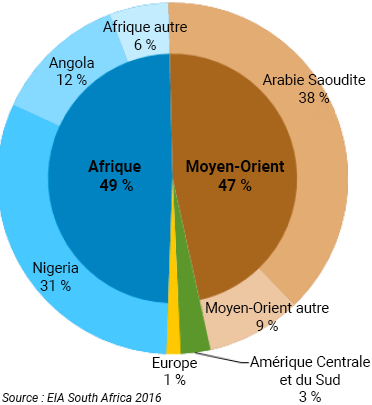

En conséquence, plus de 70 % des produits pétroliers consommés doivent donc être importés malgré la production de carburants synthétiques à partir du charbon (voir ci-dessous) ; la majorité de ces produits vient soit d’autres pays africains (Nigéria, Angola), soit du Moyen-Orient (Arabie Saoudite).

Figure 5. Importations de pétrole brut et de condensats selon les pays et régions d’origine (en 2014)

|

De même, plus de 75 % du gaz consommé est importé, essentiellement du Mozambique voisin et ce depuis 2004. Ce gaz est principalement utilisé pour fabriquer des carburants synthétiques dans l’usine de Secunda exploitée par Sasol, la grande compagnie privée du pays (voir ci-dessous). Par contre, pétrole et gaz sud-africains sont exploités par l’entreprise d’État PetroSA qui dispose d’une usine de carburants synthétiques à Mossel Bay alimentée en gaz off-shore.

1.3. Conséquences

Un parc électrique fortement lié au charbon

Cette spécificité des ressources explique le poids écrasant du charbon (91,9 %) dans la production électrique face au nucléaire (5,5 %), aux centrales hydroélectriques (1,6 %), au solaire (0,5 %) et à l’éolien (0,5 %). Cette domination du charbon n’a guère changé au cours du temps et seul le nucléaire, développé au début des années 1980, en a un peu réduit le monopole.

Figure 6. Évolution de la production d’électricité par source d'énergie de 1971 à 2015

Source : d'après IEA, 2017. |

Les 27 centrales du pays appartiennent toutes à Eskom, la société publique d’électricité créée en 1923, qui produit 95 % de l’électricité consommée. Elles se répartissaient comme suit (tableau 1).

Tableau 1. Parc des centrales électriques en Afrique du Sud

Source : Eskom |

|

Très polluant, ce parc électrique (les centrales de production et les réseaux) est assez obsolète, peu performant et largement insuffisant face à une demande croissante. Les marges de sécurité entre la demande de pointe et la puissance installée totale sont très faibles, ce qui engendre des pénuries et conduit Eskom à demander aux entreprises de réduire leur consommation aux moments critiques. Cette situation porte sans conteste préjudice à beaucoup d’utilisateurs, d’autant plus que les prix de l’électricité augment continuellement depuis 2016.

Le réseau sud-africain est aujourd’hui interconnecté avec cinq pays voisins d’Afrique australe (Mozambique, Swaziland, Lesotho, Botswana et Namibie) dans le cadre du Southern African Power Pool - SAPP, créé en 1995. Pour autant, les échanges sous-continentaux demeurent faibles : l’Afrique du Sud n’exporte que 6 % de sa production électrique et en importe une quantité légèrement moindre, principalement du Mozambique, qui dispose d’importantes centrales hydroélectriques.

Développement d’un savoir-faire dans le secteur des carburants synthétiques

Transformer le charbon (CTL ou Coal-to-liquid) ou le gaz (GTL ou Gaz-to-liquid) en hydrocarbures est une pratique déjà ancienne (1955), l’objectif étant alors de faire face à un embargo international lié au régime d’apartheid. Le procédé adopté est celui Fischer-Tropsch issu d’un brevet allemand de 1923. Les carburants liquides obtenus sont proches du diesel et le rendement de l’opération est de l’ordre de 50 % (60 % en théorie). Mais, si on voulait en plus séquestrer le CO2 au lieu de production, cela enlèverait encore 20 % de l’énergie de départ, voire un peu plus. On estime que les carburants synthétiques couvrent environ un tiers des besoins et que la transformation est rentable avec un pétrole compris entre 60 et 100 dollars le baril. Cela pose problème aujourd’hui puisque le prix du pétrole a fortement chuté depuis 2014 et est resté pratiquement toujours en-dessous de 60 dollars le baril depuis cette date jusqu’à la fin 2017.

Sasol est l’opérateur principal. C’est une société intégrée d'énergie et de produits chimiques basée à Johannesburg mais créée en 1950 à Sasolburg, d’où son nom. Première entreprise pétrolière-charbonnière au monde, elle développe et commercialise des technologies, y compris de carburants synthétiques, et produit différents combustibles liquides, produits chimiques et de l’électricité. Elle emploie 30 300 personnes à travers le monde et opère dans 33 pays (dont les États-Unis, le Qatar, l’Ouzbékistan et le Mozambique). C'est en outre le plus grand contribuable privé d’Afrique du Sud.

Le site de Secunda (image Google Earth du 09-07-14) montre les unités Sasol 2 et 3 installées en 1980 et 1982 ; ce site est alimenté depuis 2004 par du gaz venant du Mozambique.

|

|

Figure 7. Le site Secunda de Sasol

Source : Sasol Synfuels (Pty) Ltd. |

Le plus important émetteur de GES de l’Afrique

Dans ce contexte, les émissions de CO2 par habitant ont été en 2015 de 7,77 t contre 0,96 pour l’ensemble de l’Afrique. Par comparaison, ce taux est de 9,21 aux Pays-Bas, 8,25 en Belgique et de 4,37 en France (IEA, 2017). Avec moins de 5 % de la population du continent, le pays réalise 40 % des émissions africaines pour près de 30 % de la consommation d’énergie. 50 % des émissions sont issues de la production d’électricité, 22 % de l’industrie (activités minières et industries lourdes) et 10 % des transports.

2. Un secteur minier diversifié mais en difficulté

2.1. Des ressources minières à profusion

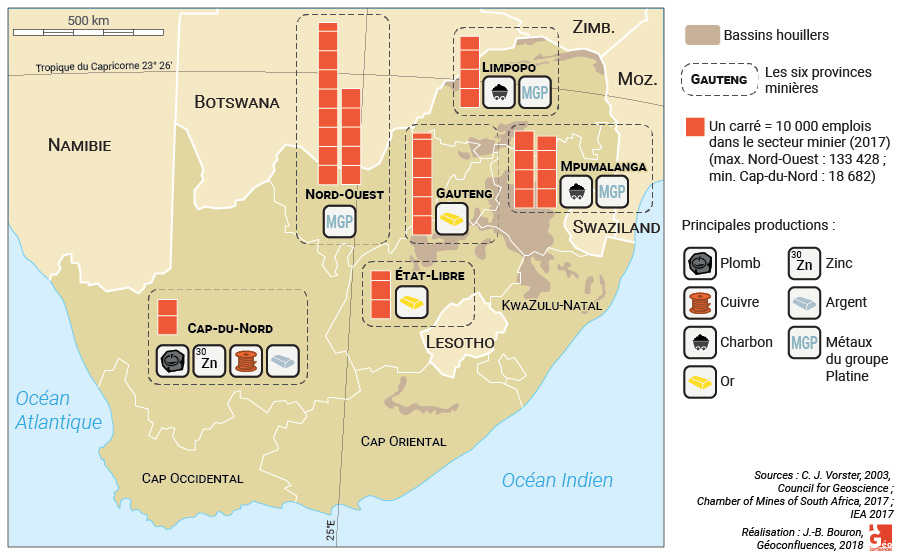

Aux échelles continentale et mondiale, l’Afrique du Sud, pour des raisons géologiques, dispose d’un potentiel minier exceptionnel par sa taille et sa diversité, largement exploité depuis le XIXème siècle. Le secteur minier joue toujours un rôle économique, social (6 % des emplois) et territorial considérable.

Tableau 2. Les principales ressources minières de l’Afrique du Sud en 2016

Source : Chamber of Mines of South Africa, 2017 a. |

|

|

Le charbon, le groupe du platine et l’or représentent une part majeure des ventes et des emplois. S’adressant au marché mondial, l’essentiel de la production est exporté (manganèse, argent, minerais de fer : 90 %). Si l’emploi est globalement stable ces dernières années en passant de 419 257 à 423 651 postes entre 2004 et 2016 (+ 4 394), de sensibles variations, conjoncturelles ou plus structurelles, peuvent apparaître. L’or tombe ainsi de 179 964 à 116 152 postes entre 2004 et 2016 (- 35,6 %). Dans le diamant, l’emploi chute de 21 186 à 11 467 postes entre 2004 et 2011 pour remonter à 17 542 postes en 2016. Face aux évolutions de la demande mondiale, les volumes de production et l’emploi doivent s’ajuster en permanence. Spatialement, la production minière est concentrée dans six provinces situées au nord-est du pays : Nord-Ouest, Limpopo, Mpumalanga, Gauteng, État Libre et Cap-du-Nord. |

Figure 8. Carte des principales provinces minières d’Afrique du Sud

Source : Chamber of Mines of South Africa, 2017a. Réalisation Géoconfluences, 2018. |

Tableau 3. Importance du secteur minier dans les six provinces

Source : Chamber of Mines of South Africa, 2017a. |

Que ce soit en part de la valeur ajoutée nationale ou régionale ou en nombre d’emplois, le Nord-Ouest est la première province minière grâce notamment aux MGP. Deux provinces viennent ensuite : Limpopo et Mpumalanga. La première montre des valeurs ajoutées plus élevées mais un nombre d’emplois inférieur à la deuxième ; on y exploite dans les deux cas de l’or et les MGP. Les trois dernières provinces ont une importance moindre : on y exploite surtout de l’or à Gauteng et dans l’État Libre et différents minerais de base (plomb, zinc, cuivre et argent) dans le Cap-du-Nord.

2.2. Principales ressources

Le groupe du platine : le premier producteur mondial

|

Les métaux du groupe du platine dits MGP (ou PGM en anglais pour platinum group metals) regroupent le platine, le palladium et le rhodium et aussi l’iridium, l’osmium et le rhuténium. Ce sont des métaux rares très recherchés par l’industrie chimique et pétrolière (car ce sont de puissants catalyseurs), par les technologies de l’information et de la communication et la joaillerie. L’Afrique du Sud en est le premier producteur mondial et les exportations dépassent 88 % des ventes. Les volumes de production fluctuent fortement selon l’état de la demande mondiale (tableau 4). La production se concentre au nord-ouest et au nord-est de Johannesburg. L’or, un secteur en difficultéEntre 1970 et 2016, l’Afrique du Sud est passée du 1er au 7e rang mondial. Alors que la production mondiale d’or augmente de 29 % entre 2004 et 2016, en passant de de 2 504 à 3 222 t, le pays tombe de 13,5 % à 4,4 %, malgré les troisièmes plus grandes réserves d’or du monde (6 000 t) derrière l’Australie et la Russie. Selon l’US Geological Survey, les difficultés s’expliquent principalement par la profondeur des mines (8 des 10 mines les plus profondes au monde) et surtout l’obsolescence du secteur. Actuellement, plus des quatre cinquièmes de la production sont exportés. |

Tableau 4. Variabilité de la production sud-africaine des métaux du groupe platine

Figure 9. La plus plus grande mine de platine à ciel ouvert au monde : Mogalakwena exploitée par Anglo-American Platinum Source : Anglo-American Platinium

|

Les diamants, la richesse historique du pays

Premières ressources minières à avoir été exploitées dans le pays par les colons néerlandais vers 1870 dans la région de Kimberley, le diamant est à l’origine du développement minier du pays. 70 % des diamants récoltés sont de qualité précieuse et destinés à la joaillerie ; ils représentent 95 % de la valeur totale des diamants produits.

L’Afrique du Sud en est le 5e producteur mondial et ses exportations correspondent à 60 % des ventes. Mais la production décline en tombant de 14,3 millions de carats (un carat correspond à 0,20 grammes) en 2005 à 8,5 en 2016 (- 46 %). Les sites d’exploitation se présentent sous des formes variées (mines à ciel ouvert, mines souterraines, exploitations alluvionnaires, gisements littoraux et marins…) et les localisations sont donc beaucoup moins concentrées que celles des autres ressources. De Beers, fondée en 1888 et aujourd’hui filiale du puissant groupe sud-africain Anglo American, contrôle à elle seule 40 % de la valeur de la production mondiale des diamants.

Le minerai de fer, le manganèse et le chrome

Ces trois minerais ont souvent des destins liés car ce sont des matières premières pour la sidérurgie et les fabrications métallurgiques lourdes.

La production de minerai de fer est celle qui fluctue le plus et ses prix sont très volatiles. L’Afrique du Sud est 7ème producteur mondial de minerai de fer. La production est passée de 39 Mt en 2004 à 66,5 Mt en 2016 avec un maximum de 80,7 Mt en 2014.

Possédant 78 % des réserves mondiales de manganèse, l’Afrique du Sud est le leader mondial de ce minerai essentiel en sidérurgie, assurant 30 % de sa production. Son principal client est la Chine : la production a pratiquement toujours augmenté depuis 2004 (4,2 Mt) ; la seule exception est le recul en 2016 par rapport à 2015 : 13,7 contre 15,9 Mt.

Pour le chrome, la situation du pays est encore plus exceptionnelle : il produit 92 % du total du monde et détient 72 % des réserves de ce minerai qui permet la fabrication de l’acier inoxydable. Son principal client est aussi la Chine. La production a toujours augmenté depuis 2004, passant de 7,7 Mt à 16,3 Mt en 2016.

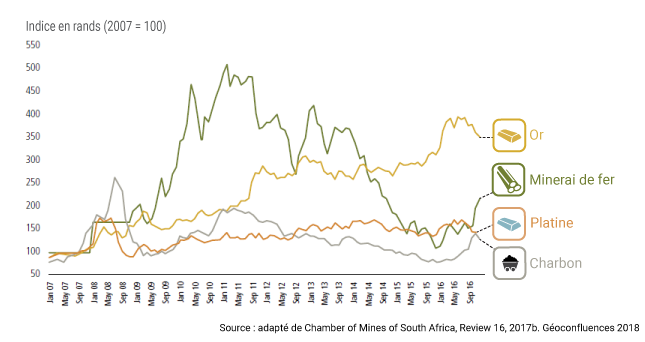

2.3. Un secteur minier sous tension

Le secteur minier est en crise. Depuis 2013, il a perdu plus de 67 000 emplois, son poids dans le PIB s’érode (7,3 %), la valeur des exportations, exprimée en dollars, tombe de 30 à 21 % entre 2011 et 2016, les investissements ont aussi régressé et on a fermé de nombreuses mines, alors que les pertes financières s’accumulent (par exemple dans l'activité d'extraction de platine en 2017)...

Plusieurs causes expliquent cette évolution : la chute des cours mondiaux des minerais de 2013 à 2015 ; étroitement liée à la baisse de la demande chinoise ; la dépréciation du rand par rapport au dollar, liée à la perte de confiance dans le modèle économique et aux problèmes sociaux (1 rand : 0,06 euro) ; le coût et les difficultés d’approvisionnement en électricité ; des problèmes de gouvernance, notamment des conflits entre des firmes et le gouvernement sud-africain.

Figure 10. Évolution du prix en rands de 4 produits miniers de janvier 2007 à juillet 2016 (2007 = 100 %)

Source : adapté de Chamber of Mines of South Africa, Review 16, 2017b, Géoconfluences, 2018. |

3. Deux grands défis

La politique énergétique sud-africaine est face à deux grands défis en partie contradictoires : elle doit, d'un côté, réduire ses gaz à effet de serre et améliorer ses performances écologiques, et de l'autre, lutter contre le chômage et venir en aide à un secteur minier vital pour son économie.

3.1. Réussir la transition énergétique nationale

Deux décisions majeures

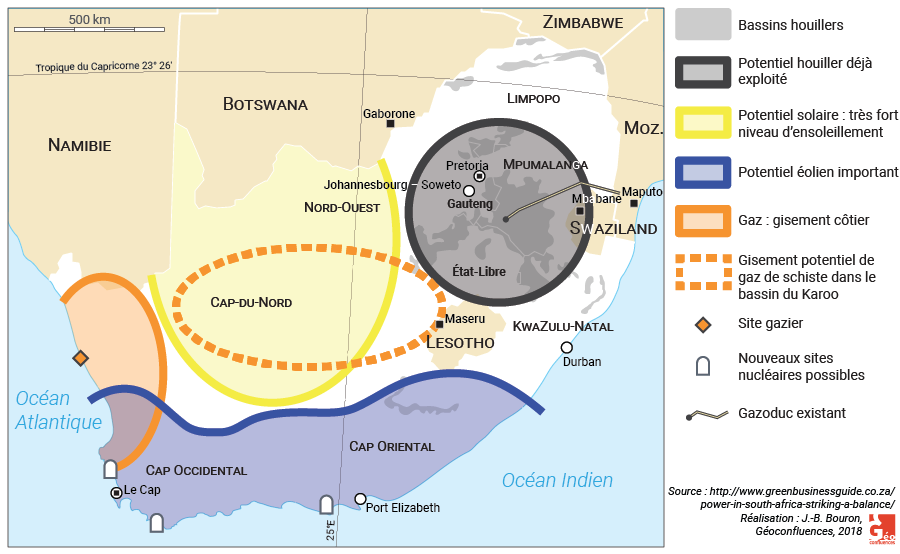

Pour faire face aux besoins croissants en énergie, surtout en électricité, un ambitieux Plan National de Gestion Intégrée des Ressources (National Integrated Resource Plan – IRP) de 2010 avait prévu la construction de nouvelles capacités nucléaires (9,6 GW), au charbon (6,3 GW), au gaz (6,3 GW), dans le renouvelable (17,8 GW) et l’hydraulique (2,6 GW). Parallèlement, pour réduire un peu le monopole d’Eskom et favoriser la concurrence, le Department of Energy (DoE) souhaitait renforcer à moyen terme la place des Independent Power Producers (IPP) pour la porter à 30 %.

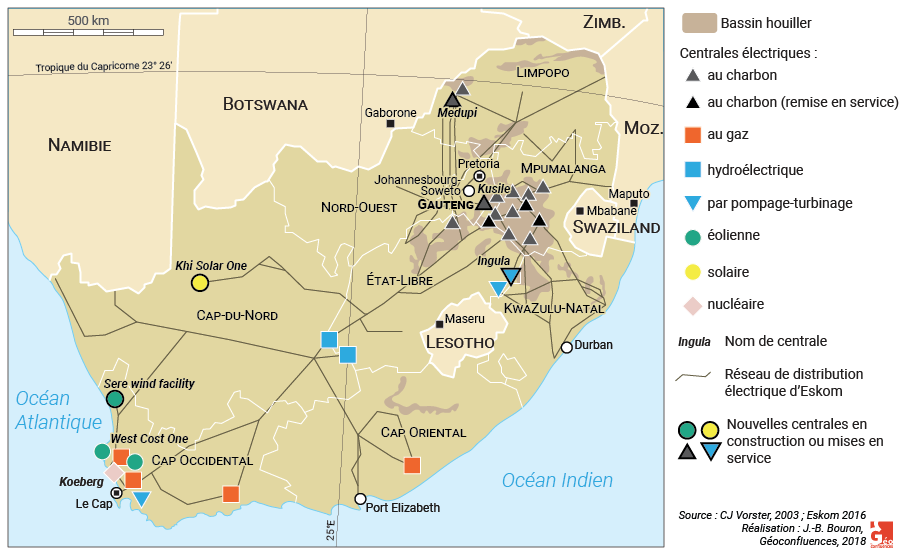

Pour choisir les lieux d’implantation des nouvelles unités, il était nécessaire, dans un pays deux fois plus vaste que la France mais avec une population relativement peu nombreuse (56 millions hab.) et très inégalement répartie, de tenir compte du potentiel de développement énergétique selon les régions (cf. carte). Celui-ci est en effet organisé en grands ensembles spatiaux bien différenciés : la zone charbonnière du nord-est, où seront localisées les deux nouvelles centrales d’Eskom à Medupi et Kusile, la zone gazière à l’ouest (gaz off-shore), les zones au potentiel éolien dans le sud, un vaste espace central favorable au solaire, une autre vaste zone centrale où il serait possible d’exploiter des gaz de schiste et, enfin, deux sites possibles en bordure de l’océan au sud pour l’implantation de nouvelles centrales nucléaires.

La carte montre aussi le gazoduc qui, depuis le Mozambique, achemine du gaz à Secunda dans le Mpumalanga

Figure 11. Carte du potentiel de développement énergétique en Afrique du Sud

Source : http://www.greenbusinessguide.co.za/power-in-south-africa-striking-a-balance/. Réalisation Géoconfluences 2018. |

Les réalisations en cours d’Eskom

Le Plan national a prévu l’expansion des capacités d’Eskom et plus précisément :

- La construction de 2 centrales au charbon de 4 800 MW chacune (Medupi et Kusile)

- La construction de la centrale hydroélectrique de pompage d’Ingula (1 332 MW, opérationnelle depuis 2017)

- La remise en service des anciennes centrales au charbon de Camden (1 510 MW), Grootvlei (1 200 MW) et Komati (940 MW)

- La réalisation d’un parc éolien de 100 MW dans la province du Cap occidental

- La réalisation d’une centrale solaire à concentration de 100 M à proximité d'Upington.

Il s’agit donc de compléter le réseau de l’entreprise publique Eskom (voir carte) en y ajoutant les centrales à charbon de Medupi et Kusile et la centrale de pompage d'Ingula, en remettant en activité d’anciennes centrales à charbon (plus foncées sur la carte) et en créant un parc éolien (Sere wind facility) et une centrale solaire (Khi Solar One).

Figure 12. Carte des centrales électriques d’Eskom

Source : CJ Vorster, 2003 ; Eskom 2016. Réalisation : Géoconfluences, 2018. |

La nouvelle centrale en construction à Medupi (voir photo) comprendra 6 unités de 800 MW chacune. Située près de Lephalale, dans la province de Limpopo, elle devrait être achevée en juillet 2018 (certaines unités sont déjà entrées en service). Elle sera alors la plus grande centrale au charbon refroidie à sec du monde, un système qui permet de réduire les pertes d’eau à l’évaporation dans la tour de refroidissement. Cependant, elle émettra alors 25 millions de tonnes de CO2 par an, soit autant que les 2,2 millions d’habitants de Paris… La seconde centrale, celle de Kusile, est située une centaine de kilomètres plus au nord : sa première unité a été raccordée au réseau en 2016 et la centrale devrait être terminée en 2021.

Figure 13. La nouvelle centrale à charbon de Medupi

Source : Caracal Rooikat, Development of the coal yard, early 2014, mars 2014, licence CC BY-SA 3.0 (voir l'original) |

Par ailleurs, la centrale hydroélectrique d’Ingula est opérationnelle depuis 2017. Elle est située à la limite des deux bassins versants : celui de de la Vaal, qui se déverse dans l'océan Atlantique, et celui de la Tugela, qui se jette dans l'océan Indien, à la limite de deux Provinces : Free State et KwaZulu-Natal. Cette centrale, d’une puissance installée de 1 332 MW, dispose d’une réserve potentielle d’électricité de 21 GWh.

L’essor récent du solaire et de l’éolien

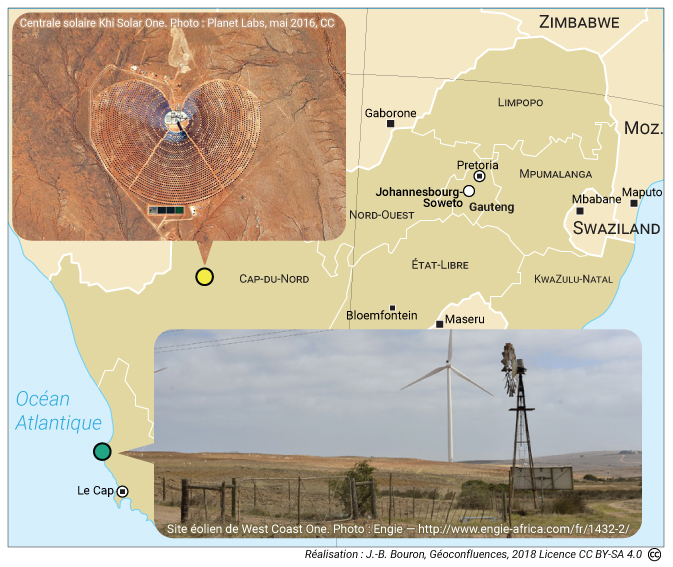

Figure 14. La centrale solaire Khi Solar One et le parc éolien West Coast One

Photographies : Planet Labs, mai 2016, CC et Engie |

Enfin, le Plan national a aussi prévu un fort développement des énergies renouvelables, au-delà de l’hydroélectricité. Ce développement doit être assuré par Eskom mais aussi par d’autres opérateurs.

Dans le cadre du Renewable Energy Independent Power Producer Programme (REIPPP) lancé en 2010, les investisseurs étrangers, principalement, européens, ont répondu à cinq appels d’offre visant au développement des énergies renouvelables en échange d’une garantie d’achat par Eskom de l’électricité produite. Fin 2017, 129 projets ont été approuvés. L’objectif est développer, d’ici 2020, une capacité de production électrique de 7 000 MW et de 17 800 MW pour 2030 à partir des énergies renouvelables.

Partant de zéro en 2012/2014, le développement du solaire, dont le potentiel est particulièrement élevé au centre et au nord du pays (plus 2 400 kWh/m², voire 2 500), est spectaculaire avec 2 937 GWh en 2016. Quatre grandes opérations sont à signaler : Jasper, développée par Solar Reserve (États-Unis), Paleisheuwel (Enel Italie), Khi Solar One et Kaxu Solar One (Abengoa, Espagne).

Dans l’éolien, les capacités de production ont explosé (2012 : 10 MW, 2016 : 1 473 MW) et devraient atteindre 5 600 MW en 2020. Quatre réalisations retiennent l’attention : Dorper (groupes Rainmaker Energy RU et Nordex Dk), Gouda (espagnol Acciona), Sere (Eskom) et West Coast One (français Engie : 43 %).

D’autres options possibles : nucléaire, gaz de schiste et importations

Parmi les autres options possibles, le développement du nucléaire et du gaz de schiste se sont heurtées à de telles difficultés ou oppositions qu’elles sont aujourd’hui gelées.

|

Figure 15. La centrale nucléaire de Koeberg

Photographie : Philipp P Egli, 2006. Licence CC BY. (voir l'original) |

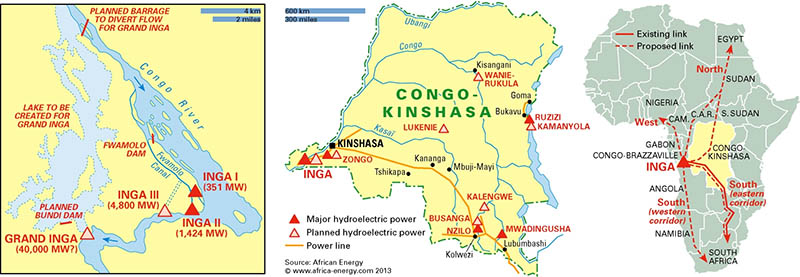

Face à ces difficultés, la troisième option est d’acheter de l’électricité à la RDC (République démocratique du Congo) à la suite d’un traité de coopération énergétique signé en mars 2013 pour le soutien du projet Grand Inga (40 000 MW) : construction de plusieurs barrages, à 250 km à l’ouest de la capitale Kinshasa à proximité des chutes d’Inga sur le fleuve Congo. Mais cette solution se heurte pour l’instant à d’extraordinaires difficultés logistiques : la construction d’une ligne à haute tension de 3 800 km pour acheminer la moitié de la production d’électricité du premier des six barrages (Inga III - 4 800 MW) (voir cartes).

Figure 16. Le projet Grand Inga et ses connections en Afrique

Source : African Energy, 2013. (Document reproduit en basse définition. Voir la carte originale) |

Les deux scénarios DDPP

Le Deep Decarbonization Pathways Project (DDPP) est un projet mené par un Groupe de travail mandaté par l’ONU depuis 2013 réunissant 30 organismes de recherche issus des 15 pays les plus émetteurs de GES pour étudier et mettre en place des politiques de décarbonisation. En Afrique du Sud, c’est l’Université du Cap qui a rédigé le rapport en vue de la COP 21 avec deux scénarios de transition pour diviser par deux les émissions de GES à l’horizon 2050 afin d’atteindre moins de 4 t par habitant, tout en multipliant par plus de 2,5 la richesse individuelle, grâce à une croissance annuelle moyenne d’environ 2,5 %.

Les objectifs poursuivis sont les suivants (IDDRI, SDSN & ERC University of Cape Town, 2015) :

- Une diminution drastique des émissions liées à la production d’électricité : disparition du charbon du mix pour 2050 et introduction massive d’énergies renouvelables (éolien et surtout solaire) pour couvrir les 3/4 des besoins d’électricité tout en permettant le doublement de la production d’électricité ;

- Une diminution sensible du chômage et de la pauvreté : la part de la population avec un revenu inférieur à 1 275 euros par an passerait de 49 % en 2010 à 18 % en 2050 et le taux de chômage passerait de 24 % en 2010 à 12-18 % en 2050.

Cela nécessiterait donc le retrait des centrales à charbon (dont certaines sont encore en construction…), des investissements massifs dans l’éolien et le solaire, le maintien d’un rôle pour le gaz naturel permettant de lisser la production, le développement de technologies innovantes pour stocker l’électricité, une forte augmentation de l’efficacité énergétique, la limitation de l’augmentation du coût de l’électricité (qui devrait toutefois doubler) et des investissements massifs dans l’éducation et la formation : toutes mesures sans doute bien nécessaires mais combien difficiles à mettre en œuvre dans ce pays comme dans bien d’autres…

3.2. Relancer le secteur minier

La priorité dans un contexte de récession économique

Les difficultés économiques de l’Afrique du Sud se sont accrues depuis 2013, engendrant une forte dégradation de la situation en 2016/2017. Le secteur des services, notamment financiers, est en difficulté. Les exportations nettes du pays reculent, la monnaie sud-africaine décroche face au dollar, les agences de notation (Fitch Ratings, Standard&Poors et Moody's) dégradent pour la première fois en 17 ans la notation du pays, alors que le nombre de chômeurs, y compris ceux qui ont cessé de chercher un emploi, atteint les 9,4 millions de personnes, un pic jamais atteint depuis 14 ans.

Certes en septembre 2017, Pretoria annonçait la fin de la deuxième récession économique ayant frappé le pays sur les dix dernières années, grâce à l’augmentation de 34 % de la production agricole, qui avait fortement chuté en 2016 suite à la sécheresse. Face à la vulnérabilité de l’économie, le gouvernement a lancé en juillet 2017 un vaste programme de privatisation et le désengagement de l'Etat des activités « non stratégiques ». Dans ce contexte, la relance du secteur minier – qui a toujours été au cœur du développement et est à son niveau le plus bas depuis plus de trois décennies – est dès lors la priorité.

Deux axes possibles

Il faut d’abord moderniser le secteur, ce qui impose trois mesures générales : favoriser la recherche et développement, développer sur place la production de biens d'équipement minier et investir dans la durabilité grâce à des études d’impact ou au développement accéléré des compétences des employés. Il faut parallèlement mettre en place des mesures spécifiques pour certains secteurs avec en priorité celui de l’or.

En outre, il faut rétablir la confiance entre les opérateurs miniers et le gouvernement, par une nouvelle gouvernance réduisant l’incertitude, en accroissant la transparence entre les firmes et le gouvernement et en élaborant une nouvelle charte minière.

Un secteur prioritaire : l’or

Comme présenté plus haut, ce secteur est en très grande difficulté depuis plusieurs années en raison d’une obsolescence générale et des problèmes croissants rencontrés en termes d’exploitation. Une seule mine d'or est entièrement mécanisée (South Deep du groupe Gold Fields), et les entreprises n’ont guère renouvelé les méthodes de forage et de soufflage, qui datent pour la plupart des années 1950. Les zones d’exploitation sont difficiles d'accès car situées dans des récifs étroits qui plongent à des angles de 30° dans des roches difficiles à casser situés jusqu'à 4 000 m sous la surface avec risque d'éboulement des galeries. Il n’est pas rare que des mineurs fassent 4 h de trajet par jour à travers des tunnels pour atteindre les sites de travail, où ils cherchent de l'or dans des coutures de 30 cm à l'aide de perceuses à main et en utilisant des explosifs pour briser la roche. 80 % de la production est extraite manuellement.

Il en résulte un coût élevé des exploitations et une productivité qui a chuté de 58 % en 13 ans expliquant le recul de la production, le secteur étant aussi sensible aux fluctuations du rand. Cette explosion des coûts d’exploitation a parfois mis à mal certaines sociétés. C’est le cas du groupe minier AngloGold Ashanti, troisième extracteur d'or au monde, qui vient de céder une partie de ses actifs sud-africains : la mine de Great Nogliwa à Harmony Gold pour 300 millions de dollars, alors que le chinois Heaven-Sent SA Sunshine Investment a récupéré le site de Kopanang pour 7,4 millions de dollars. (La Tribune Afrique, 19 octobre 2017).

Par ailleurs, les accidents du travail sont très nombreux avec 73 mineurs morts en 2016 et plus de 80 en 2017. Ces accidents et mauvaises conditions de travail engendrent des mouvements sociaux à répétition avec affrontement direct avec la police sud-africaine. Au total, 6 000 mines ont été abandonnées, entraînant la réduction des effectifs et aussi la multiplication des pollutions car les eaux remontant en surface polluent les rivières et des poussières toxiques sont libérées des terrils laissés à l’abandon. Ces mines abandonnées sont envahies par de nombreux clandestins dont le nombre varie selon les sources (quelques milliers, voire plus de 10 000 ou même plus de 20 000) en majorité étrangers et généralement sous la tutelle de gangs. L’or exploité par ces clandestins représenterait 5 et 10 % du total de la production. Tous ces chiffres sont toutefois à prendre avec précaution car il n’y a bien sur aucun relevé officiel possible en ce domaine…

Il faut donc moderniser les exploitations situées dans les meilleures conditions d’exploitation et ouvrir de nouvelles mines, ce qui implique de nouveaux investissements et parfois de nouveaux opérateurs.

La nouvelle charte minière

Vingt-deux ans après la fin de l’apartheid, le gouvernement est toujours sous pression pour réduire les inégalités qui ont explosé. L’ancienne charte de 2002 est loin d’avoir réduit ces inégalités et de manière générale, la confiance entre les compagnies minières et le gouvernement a été fortement ébranlée suite à l’arrêt ou à la fermeture jugée arbitraire de certaines mines après des accidents.

L’objectif de la nouvelle charte est de porter la participation d'investisseurs noirs (au sens sud-africain de cette catégorie raciale) à 30 % (contre 26 % actuellement), ce qui obligerait les opérateurs à vendre des parts supplémentaires de leur capital et diminuerait non seulement la part des Sud-Africains blancs (22 % actuellement) mais aussi celle des investisseurs étrangers (39 %) et des autres (un mélange d'actionnaires aux caractéristiques variées non identifiés) (Le Point Afrique, 16 juin 2017). Cette charte prévoit aussi de nouvelles conditions pour la fourniture d’équipements et matériels miniers, qui devront provenir à 70 % d’entreprises sud-africaines. Parmi ces dernières, 21 % devront être détenues par un actionnariat noir. De plus, 1 % du chiffre d'affaires annuel des sociétés doit être versé aux communautés locales.

Comme le souligne bien Romain Girbal, fondateur et président de l'Alliance Minière Responsable (La Tribune Afrique, 1er novembre 2017), les enjeux du développement minier deviennent aujourd’hui cruciaux pour les habitants de ces régions à la fois en termes économiques et environnementaux. Il ne suffit plus de rééquilibrer le partage des revenus entre les États et les entreprises minières, il faut tenir compte davantage des retombées au niveau local. La nouvelle charte ira-t-elle dans cette voie ?

Annoncée le 8 février 2017, publiée le 15 juin 2017, la nouvelle charte a été suspendue dans l’attente d’une décision judiciaire suite à une action de la Chambre des Mines qui estimait n’avoir pas été consultée sur plusieurs points. Actuellement, le gouvernement du nouveau président Cyril Ramaphosa a annoncé qu'il négocierait avec les compagnies minières pour finaliser une nouvelle version de la charte dans les trois prochains mois (source : Agence Ecofin, 1er mars 2018). Par ailleurs, fin juillet 2017, le gouvernement sud-africain et la First National Bank (FNB) se sont engagés pour améliorer l'accès au financement pour les industriels noirs voulu par le Black Industrialist Scheme (BIS) de 2016.

Conclusion

Le cas de l’Afrique du Sud est tout à fait exemplaire des défis auxquels doit faire face un pays émergent, même si celui-ci est un BRICS. C’est un pays tout en contraste avec un haut niveau de connaissances techniques et productives ainsi que de grandes sociétés à la pointe dans leur secteur et totalement mondialisées. Mais il est soumis à des tensions politiques accrues et un environnement des affaires dégradé par le contexte international et surtout des problèmes de gouvernance. Parallèlement, il semble incapable de répondre aux attentes de la population sur le chômage, la pauvreté et la corruption et, dès lors, il est le siège d’une forte instabilité sociale.

Le pays présente au moins quatre points forts : c’est une puissance économique et politique régionale/continentale ; il est doté de richesses en ressources naturelles (or, platine, charbon, chrome…) ; son secteur des services (financiers notamment) est bien développé et il présente un environnement législatif protecteur pour les investisseurs. Mais l’Afrique du Sud a aussi ses points faibles : pauvreté d’une part importante de la population, inégalités engendrant des risques sociaux (criminalité, grèves et manifestations), chômage élevé (27 % en moyenne mais 54 % pour les 15-24 ans), pénurie de main-d’œuvre qualifiée, carences en infrastructures (transport, énergie), dépendance des flux de capitaux étrangers et incertitude politique.

Bibliographie

- Agence pour le commerce extérieur de la Belgique, Afrique du Sud, Étude réalisée dans le cadre de la mission économique conjointe présidée par S.A.R la Princesse Astrid du 20 au 27 octobre 2013.

- Chamber of Mines of South Africa, Facts and figures 2016, June 2017(a).

- Chamber of Mines of South Africa, Integrated annuel review 2016.Making mining matter. 2017 (b).

- Council for Geosciences, Annual Report 2016.

- Cyclope. Les marchés mondiaux 2017, Paris, Economica, 2017.

- EIA, South Africa, 29 avril 2015.

- IEA, Key World Energy Statistics, 2017.

- IDDRI, SDSN & ERC University of Cape Town, Pathways to deep decarbonization in South Africa, 2015.

- Jaglin S. et Dubresson A. : Eskom. Électricité et pouvoir en Afrique du Sud, Paris, Karthala, 2015.

- Lafargue F., « Afrique du Sud : Les enjeux du gaz de schiste », VertigO - la revue électronique en sciences de l'environnement [En ligne], Débats et Perspectives, mis en ligne le 14 octobre 2016.

- The South African Renewable Energy Independent Power Producers Procurement Programme (REIPPPP) – Lessons Learned, 17 mars 2016.

Sitographie

- British Petroleum, Statistical Review of World Energy

- Chamber of Mines of South Africa

- Council for Geoscience

- Republic of South Africa, Department Mineral Resources

- Republic of South Africa, Department Energy

- Eskom

- International Energy Agency (IEA)

- La Tribune Afrique

- Sasol

- South African Chamber of Commerce and Industry (SACCI)

- South African Reserve Bank (SARB)

- Statistics South Africa

Bernadette MÉRENNE-SCHOUMAKER

professeure ordinaire honoraire en géographie, Université de Liège

Mise en web et cartographie : Jean-Benoît Bouron

Pour citer cet article :Bernadette Mérenne-Schoumaker, « Afrique du Sud, les défis énergétiques et miniers d'un pays émergent », Géoconfluences, janvier 2018. |

Pour citer cet article :

Bernadette Mérenne-Schoumaker, « Afrique du Sud, les défis énergétiques et miniers d'un pays émergent », Géoconfluences, mars 2018.

https://geoconfluences.ens-lyon.fr/informations-scientifiques/dossiers-regionaux/afrique-dynamiques-regionales/corpus-documentaire/mines-energie-afrique-sud

Mode zen

Mode zen