Swift : le réseau international de messagerie au cœur de la mondialisation financière face à la crise ukrainienne

Bibliographie | mots-clés | citer cet article

Né en 1973 en Belgique, le réseau Swift est devenu un rouage très discret mais essentiel des échanges financiers internationaux. Il demeure pourtant presque inconnu du grand public jusqu’à l’invasion militaire de l’Ukraine par la Russie le 24 février 2022. En réponse à celle-ci, l’Union européenne, les États-Unis et les grands pays occidentaux adoptent en effet une série de mesures de rétorsion économiques, dont la coupure de la Russie du réseau Swift. Si certains acteurs n’hésitent pas à parler alors d’une « arme nucléaire financière », il convient sans doute de recontextualiser ces décisions dans un cadre systémique plus large dans lequel les outils et les méthodes de la géographie et de la géopolitique sont d’un intérêt majeur pour rendre notre monde plus intelligible.

1. Le système de messagerie interbancaire Swift au cœur de la planète financière

Le système Swift est à la fois un vecteur de la mondialisation, en ce qu’il permet l’augmentation de la vitesse des transactions financières, et un marqueur de celle-ci, en ce qu’il est un exemple de l’intensification des flux, ici immatériels, à l’échelle planétaire.

1.1. Un système innovant né d’une rupture technologique et de besoins nouveaux

Le réseau Swift est né en 1973 à Bruxelles. SWIFT est l'acronyme de « Society for Worldwide Interbank Financial Telecommunication », mais le mot « swift » signifie aussi « rapide » en anglais. Le réseau est officiellement ouvert en 1977 par le prince Albert de Belgique, le roi actuel, qui en envoie symboliquement le premier message. L’objectif est alors de répondre aux besoins nouveaux qui émergent rapidement du fait de l’internationalisation croissante des firmes transnationales, de l’ouverture accélérée des économies nationales, de l’intégration des marchés, en particulier dans la Communauté Économique Européenne (CEE, aujourd'hui UE), et de l’essor des réseaux informatiques. L’explosion des besoins d’échanges d’informations rend en effet le vieux système des telex, jusqu’alors utilisé, de plus en plus obsolète.

Initialement soutenu par 239 banques implantées dans 15 pays, essentiellement européens, Swift est une société privée, non cotée, à base coopérative et payante. Sa mission est d’offrir à ses membres un réseau de communication et de traitement des transactions financières et commerciales internationales à l'échelle mondiale : transit des ordres d’achat et de vente des valeurs mobilières, confirmations d’exécutions de transactions, instructions de règlement-livraison des transferts de fonds, ordres de paiement... Mais Swift n’est pas une banque : elle ne détient pas de fonds et elle ne gère pas de comptes de clients. C’est une messagerie, mais très sophistiquée car ce sont bien des ordres portant sur des milliards de milliards de dollars qui sont en jeu.

Pour ce faire, Swift élabore un langage commun utilisable par tous les acteurs en créant des systèmes de messageries standardisées relatives aux opérations financières. Elle est par exemple à l'origine du code BIC, qui permet d'identifier une banque via un code unique composé de 8 à 11 caractères, prenant en compte le nom de la banque, son pays d'origine, sa localisation et l'agence ayant traité l'ordre en question. Elle se dote d’un réseau de télécommunication propriétaire, en propre ou loué, fondé sur le câble puis la fibre optique et certains satellites.

L'entreprise offre enfin des produits et des services spécifiques (systèmes de messagerie FIN, InterAct, FileAct et WebAccess...) visant à faciliter l'accès, l'intégration et l'identification des messages (vérification des paiements transfrontaliers, réduction des erreurs, des paiements rejetés et des retards de transfert, baisse des frais bancaires...) d’un côté, l'analyse et le respect des réglementations internationales et nationales de l’autre. Surtout, Swift garantit la rapidité, la sécurité, la confidentialité et l’inviolabilité des échanges. Aujourd’hui, face au nombre croissant d’attaques ou de cybermenaces, Swift est à la pointe de la cybersécurité. Complètement redondant (tous les axes sont doublés), le réseau n’est virtuellement jamais en panne et par sécurité les messages échangés sont cryptés et ne peuvent être détournés, perdus ou falsifiés. Si le réseau a bien sûr fait l’objet de cyberattaques, elles demeurent confidentielles et ne sont jamais rendues publiques.

Swift constitue une révolution dans la planète financière en offrant aux institutions et aux acteurs financiers des services rapides, fluides, peu coûteux et capables de fonctionner en toute sécurité et à grande échelle 24 heures sur 24 et 365 jours par an dans le monde entier. Ses membres et clients sont les banques, les dépositaires, les établissements de placement, les Banques centrales, les infrastructures de marché et les entreprises clientes, en particulier les grandes firmes transnationales ayant un grand nombre de filiales, clients et fournisseurs à l’étranger (Microsoft, Petronas, Dupont, Arcelor Mittal...).

1.2. Swift : une diffusion rapide dans l’espace mondial, reflet de la mondialisation financière et économique

Depuis les décennies 1970 et 1980, Swift connaît un essor phénoménal grâce à sa position nodale pour accompagner l’explosion des flux liés à la mondialisation financière et économique. Elle s’ouvre ainsi à de nouvelles technologies comme les liaisons par satellites dès 1985. Au total, Swift avec sa messagerie, ses produits et ses services connectent aujourd’hui plus de 11 000 organisations bancaires et de titres, infrastructures de marché et entreprises clientes qui échangent plus de 10,6 milliards de messages par an entre plus de 200 pays et territoires. Pour évaluer son dynamisme mondial, trois grands critères peuvent être mobilisés.

Premièrement, sa couverture géographique s’élargit. Swift parvient en 40 ans à couvrir l’ensemble de l’espace mondial comme en témoigne la courbe des pays couverts par ses services. De 17 pays en 1976, sa base historique d’Europe occidentale, elle passe à 40 pays en 1981, avec son ouverture à l’Amérique du Nord d’un côté, à l’Asie (Hong Kong et Singapour) de l’autre, puis à 78 États en 1989. Une nouvelle vague d’adhésions apparait avec la chute du Mur et l’ouverture des anciens pays du bloc de l’Est avec 189 pays en 1999. Enfin la décennie 2000 représente l’achèvement quasi-complet de la couverture mondiale en passant à 208 États et territoires intégrés.

| Document 1. Nombre de pays couverts par le système Swift | false | 1973;1980;1985;1990;1995;2000;2005;2010 | true | |

| États couverts par Swift | 15;36;58;83;137;192;204;208 | #E61570 | ||

|

États reconnus à l'ONU |

135;154;159;159;185;189;191;192 | #47B9B5 |

Deuxièmement, le nombre de ses clients adhérents augmente fortement. De 1973 à 1980, les firmes adhérentes connaissent une croissance relativement limitée en passant de 239 à 900. À l’origine système interbancaire, Swift va intégrer toujours plus de nouveaux secteurs et acteurs majeurs : ainsi par exemple, les Banques centrales des États en 1983 ; puis les courtiers, dépositaires centraux de titres et les institutions de compensation en 1987. Deux choix stratégiques déterminants puisqu’elle atteint 3 049 adhérents en 1990. Elle dépasse les 10 000 adhérents en 2011 ; pour atteindre les 11 642 membres en 2021. On peut considérer qu’aujourd’hui tous les principaux acteurs économiques et financiers mondiaux sont membres de Swift.

| Document 2. Évolution du nombre de clients de Swift | false | 1973;1974;1975;1976;1977;1978;1979;1980;1981;1982;1983;1984;1985;1986;1987;1988;1989;1990;1991;1992;1993;1994;1995;1996;1997;1998;1999;2000;2001;2002;2003;2004;2005;2006;2007;2008;2009;2010;2011;2012;2013;2014;2015;2016;2017;2018;2019;2020;2021 | Clients du service Swift;Année; | false |

| Clients du service Swift | 239;503;515;215;518;586;683;768;900;1017;1046;1188;1946;2161;2360;2537;2814;3049;3243;3582;3986;4625;5229;5632;6176;6557;6797;7125;7457;7601;7527;7667;7863;8105;8332;8468;9281;9705;10118;10000;10500;10800;11000;11000;11000;11324;11277;11588;11642 | #E61570 |

Troisièmement, on assiste à une croissance exponentielle du nombre de messages échangés sur le réseau Swift. Il dépasse les 100 millions de messages par an en 1983, les 500 millions en 1994 pour atteindre le milliard en 1999. Par la suite, le système change totalement d’échelle du fait d’une accélération époustouflante : 2 milliards en 2003, 4 milliards en 2010, 5 milliards en 2013, 6 milliards en 2015, 7 milliards en 2017, 8,5 milliards en 2019 et, enfin, 10,6 milliards en 2021. Ce dynamisme reflète directement l’actualité économique et financière mondiale : par exemple, 44,2 millions de messages sont envoyés dans la seule journée du 1er décembre 2020 puis 50,2 millions de messages dans celle du 30 novembre 2021.

| Document 3. Le nombre de messages échangés par an : une croissance exponentielle | false | 1977;1978;1979;1980;1981;1982;1983;1984;1985;1986;1987;1988;1989;1990;1991;1992;1993;1994;1995;1996;1997;1998;1999;2000;2001;2002;2003;2004;2005;2006;2007;2008;2009;2010;2011;2012;2013;2014;2015;2016;2017;2018;2019;2020;2021 | Millions de message;année | false |

| 3;22;35;47;63;80;104;130;157;192;222;255;296;333;365;405;457;518;603;688;812;937;1059;1274;1534;1817;2047;2299;2518;2865;3501;3855;3760;4032;4431;4589;5066;5613;6107;6526;7076;7873;8454;9526;10593 | #E61570 |

2. Swift : rapports de force géopolitiques et géoéconomiques, rugosité des territoires

L’émergence de systèmes de communication bancaire à grande vitesse comme Swift n’aboutit aucunement à créer un espace financier isotropique. Au contraire, la hiérarchisation des territoires induite par les inégales durées de transfert à l’intérieur du système souligne le rôle majeur des distances-temps dans le fonctionnement de la « planète financière ».

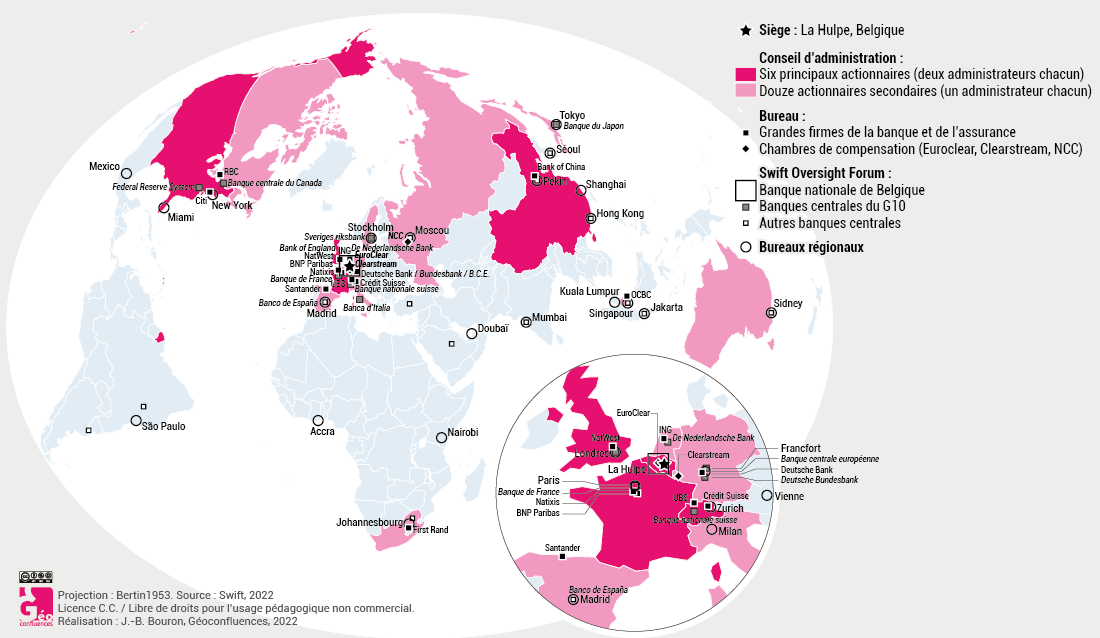

2.1. Swift : une structure très légère mais stratégique

Basée en Belgique, la société Swift est une entreprise non cotée organisée sous forme de consortium de banques et d’institutions à la structure coopérative qui se veut neutre et mondiale. Paradoxalement par rapport à son rôle stratégique, c’est une structure économique et technique très légère, mais très pointue et experte. En 2020, elle réalise 905 millions de chiffre d’affaires avec seulement 3 300 salariés. Se déployant dans un grand parc arboré, son siège mondial est situé à La Hulpe en Belgique, une commune située au nord de la région wallonne dans les beaux quartiers du sud-ouest de l’agglomération de Bruxelles (coordonnées 50°44'03.9"N 4°28'42.9"E).

Swift dispose de trois grands centres de données (data centers) qui jouent un rôle majeur dans l’organisation technique du réseau. Elle dispose aussi de 29 centres de représentation continentaux localisés au cœur des quartiers financiers des plus grandes métropoles économiques mondiales afin de travailler en étroite association avec ses principaux clients. Ces bureaux régionaux sont localisés sur le document 7. On les trouve ainsi à Londres dans le Corn Exchange au cœur de la City, à Paris dans le quartier de l’Opéra, ou encore à Moscou dans le quartier de l’Arbat à l’ouest de la ville-centre. En Afrique, le bureau kenyan est situé dans la Britam Tower de l’Upper Hill dans l’hyper-centre de Nairobi au Kenya, et le bureau sud-africain dans le quartier aisé et blanc de Sandton au nord de Johannesburg. On retrouve un bureau dans le Seoul Finance Center, un autre à Mumbai dans le Bandra-Kurla Complex du nouveau quartier septentrional des affaires et trois bureaux en Chine : à Hong Kong, à Pékin dans le Winland International Finance Centre du district de Xicheng et à Shanghai dans le quartier financier de Pudong. On retrouve bien là tous les hauts lieux de la finance mondiale, et à l’échelle locale une géographie des principaux quartiers d’affaires.

|

2.2. Swift : équilibres géoéconomiques mondiaux et rugosité des territoires

Si le réseau Swift a aujourd’hui étendu sa toile sur l’ensemble de l’espace mondial dans le cadre de la mondialisation financière des dernières décennies, sa structure et ses dynamiques n’ont rien d’ubiquistes tant elles reflètent les grands rapports géoéconomiques mondiaux et les rugosités et résistances des territoires à une uniformatisation et à une intégration complète.

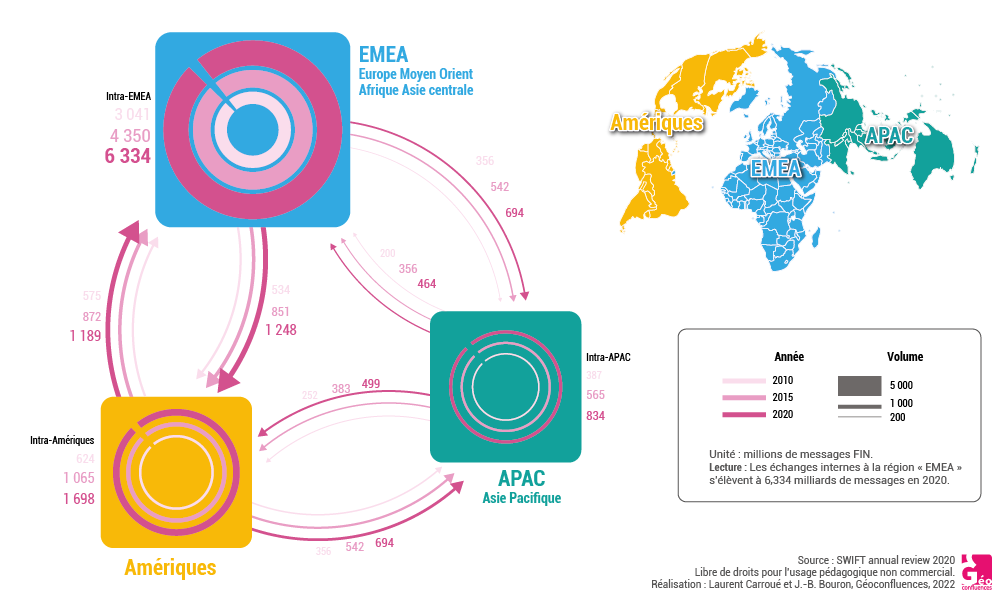

L’étude de l’évolution des messages FIN, une des principales messageries de Swift, dans l’espace mondial ces vingt dernières années, témoigne à la fois d’un dynamisme généralisé, puisque le nombre de messages a plus que doublé en passant de 6,1 à 13,3 milliards par an, et du maintien de nettes hiérarchies spatiales. Malgré une forte hausse, le poids de l’Asie Pacifique (APAC) demeure ainsi constant à 13,5 % des flux mondiaux alors qu’on assiste à une légère érosion du poids de la zone Europe- Afrique - Proche et Moyen Orient (EMEA), qui tombe de 62 % à 59 %, au profit des Amériques, essentiellement, bien sûr, l’Amérique du Nord. De la même manière, le couple Europe occidentale-Amérique du Nord demeure largement structurant comme le montre bien le graphe ci-dessous, les liens nord-transatlantiques pesant à eux seuls autant que les liens Amériques/APAC et EMEA/APAC réunis.

|

Document 4. Évolution des flux mondiaux des messages FIN entre 2010 et 2020  |

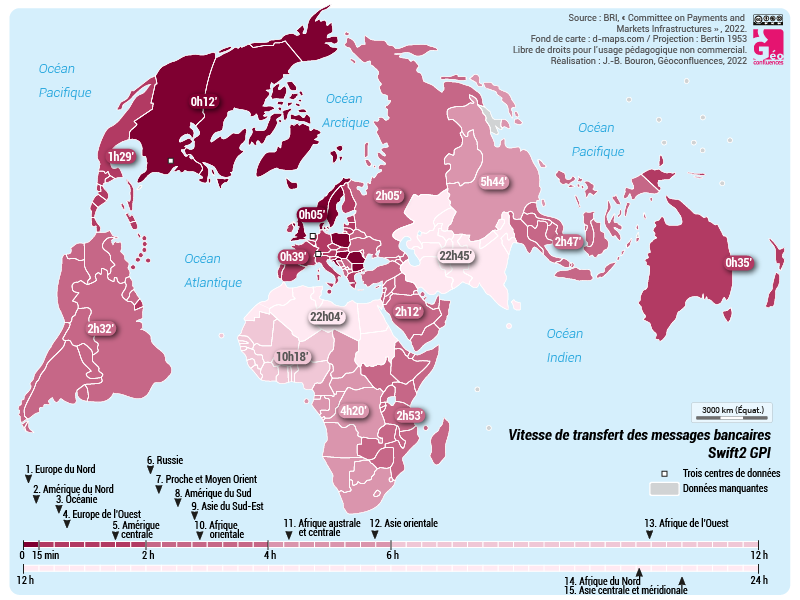

Si pour le citoyen, les questions posées par la circulation du capital financier dans l’espace mondial semblent très lointaines et bien abstraites, elles sont pourtant cruciales pour les grands acteurs internationaux, publics et privés. C’est ainsi que, toujours à la pointe de l’innovation afin de répondre toujours mieux aux besoins de ces clients, Swift a développé ces dernières années le nouveau système Swift2 Global Payment Innovation (GPI). En ce début de XXIe siècle, l’objectif est de garantir une vitesse des paiements transfrontaliers de moins de deux heures d’un bout à l’autre de l’espace mondial tout en améliorant la transparence et la prévisibilité de ceux-ci. Lancé en 2017, ce service nouveau est déjà adopté en 2020 par 4 200 banques et 60 infrastructures de marché, et sa couverture mondiale doit être accélérée dans les années qui viennent.

L’affaire pourrait sembler à première vue banale, mais il n’en est rien puisqu’elle mobilise des instances et organisations intergouvernementales aussi importantes que le Conseil de stabilité financière (FSB), le CPIM (Committee on Payments and Market Infrastructures) de la Banque des règlements internationaux (BRI) de Bâle, soit la « Banque centrale » des Banques centrales du monde, la Banque mondiale, le Fonds monétaire international (FMI) et le Groupe d’action financière (GAFI). La feuille de route élaborée par ces acteurs est approuvée politiquement par le G20, qui réunit les chefs d’États et de gouvernement des 20 premières puissances économiques mondiales. On voit donc que le G20, le FMI, le GAFI, la Banque mondiale, la BRI... sont autant de fées se penchant sur le berceau du jeune Swift2 GPI.

|

Document 5. Vitesse de transfert des messages bancaires Swift2 GPI dans l’espace mondial

|

L’accélération de la vitesse de circulation de volumes de capitaux financiers de plus en plus énormes dans l’espace mondial porte en germe de redoutables facteurs de déstabilisation et de crise si ceux-ci ne sont pas connus, suivis et contrôlés, sinon régulés. Pour les géographes, et au-delà pour les citoyens, l’intérêt est de faire apparaître les rugosités multiformes auxquelles se heurte la circulation des flux financiers dans l’espace mondial. La vitesse de diffusion d’un message Swift2 GPI varie, selon les territoires, de 12 minutes à plus de 24 heures (encadré 2 ci-dessous). Ce gradient de temporalité mis en évidence par la carte reflète les nettes hiérarchies organisant le pavage de l’espace mondial. Les clefs de lecture et d’analyse sont à la fois géoéconomiques (niveau de développement, qualité des infrastructures, structuration des marchés financiers...) et géopolitiques (degrés d’ouverture, mesures de libération des marchés financiers...).

|

2.3. Swift : un réseau dominé et contrôlé par les grands pays occidentaux

Si les acteurs économiques et financiers et les autorités des pays émergents et des pays des Suds sont membres du réseau et bénéficient d’une place reconnue, Swift demeure par son histoire, sa géographie, son pilotage et son mode de gouvernance très largement dominé et contrôlé par les grands pays occidentaux, en premier lieu les États de l’Union européenne et les États-Unis. Son rôle et sa place sont en effet trop stratégiques pour qu’ils s’en désintéressent.

|

Ce poids des grands pays occidentaux permet à certains États, en premier lieu les États-Unis, d’utiliser Swift comme levier de géopolitique internationale, même si le réseau s’en défend. C’est ainsi que trois États ont déjà été coupés du réseau Swift : la Corée du Nord, le Venezuela et l’Iran. L’Iran a ainsi été déconnectée de 2012 à 2016 dans le cadre d’un embargo international puis à nouveau certaines banques iraniennes en novembre 2019 dans le cadre de nouvelles sanctions décidées par le président américain Donald Trump. Le secrétaire au Trésor de l'époque et ancien cadre de Goldman Sachs, Steven Mnuchin, s’était même montré menaçant en promettant de soumettre Swift à des sanctions américaines en cas de maintien des services de messagerie financière aux institutions financières iraniennes. Bien que jugeant la mesure « regrettable », Swift avait obtempéré en jugeant cette mesure conforme « à l'intérêt de la stabilité et de l'intégrité du système financier mondial dans son ensemble ». C’est dans ce contexte général qu’il convient d’aborder la situation de la Russie au printemps 2022.

3. Le réseau Swift et la mise au ban de la Russie

Le bannissement de la Russie du réseau Swift est une sanction sévère à l’égard de ce pays, justifiée par l’agression brutale commise envers son voisin ukrainien. La Russie avait cependant anticipé depuis les sanctions consécutives à l’annexion de la Crimée, en cherchant à construire ses propres réseaux financiers. Les sanctions actuelles vont l’amener à se rapprocher d’autres systèmes bancaires, en particulier ceux promus par la Chine.

3.1. Isoler la Russie par de larges sanctions économiques et financières

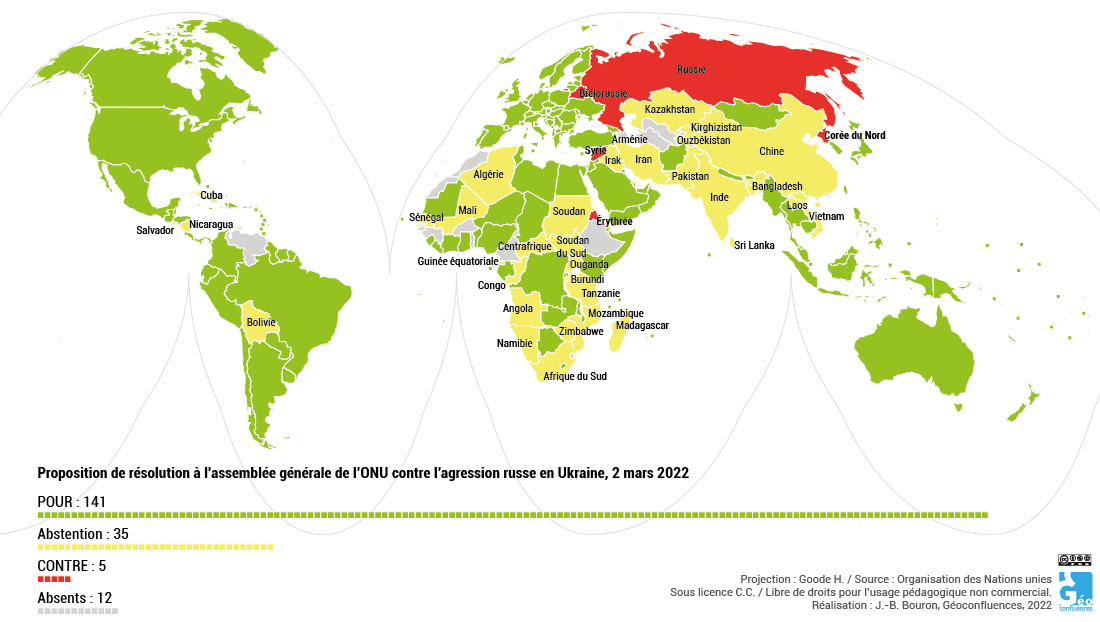

L’invasion militaire de l’Ukraine par la Russie de Vladimir Poutine le 24 février 2022 constitue un acte de guerre contre un État souverain européen d’une exceptionnelle gravité. Mais au-delà de la question du déséquilibre des forces entre les deux pays, on doit relever qu’il n’y a pas de consensus de la communauté internationale pour condamner Moscou, comme l’a montré le vote de l’ONU du 2 mars 2022 et l’abstention, au-delà de la Chine et de l’Inde, d’un nombre non négligeable d’États d’Afrique et d’Asie (document 8). Face à l’impossibilité d’une intervention militaire directe d’autres puissances dans ce conflit de voisinage du fait des rapports de forces militaires et géostratégiques, dont la dimension nucléaire, les pays occidentaux optent pour des mesures économiques et financières.

|

Document 8. Géographie du vote à l’ONU de la résolution du 2 mars 2022 condamnant l’invasion de l’Ukraine

|

C’est dans ce contexte singulier historiquement inédit que les pays occidentaux ont défini et mis en œuvre plusieurs trains de sanctions afin d’isoler la Russie en en faisant un « paria » du système économique mondial. En multipliant le gel des avoirs et les embargos, l’objectif est que le coût - économique, financier, industriel, fiscal et social... - soit tel qu’il en devienne très lourd, voire insupportable. Par ricochet, l’objectif final est aussi de dissuader d’autres pays de tenter une agression similaire (on pense notamment à la Chine avec Taïwan). On assiste donc à partir du 22 février 2022 à l’annonce de nombreuses sanctions, qui se multiplient au fur et à mesure que la crise s’indure : suspension de l’autorisation du gazoduc Nord Stream 2 ((Le gazoduc Nord Stream 2 venait d’être achevé à l’automne 2021. La société Nord Stream 2 SA a déposé le bilan en mars 2022 suite au sanctions, d’après Le Monde.)), interdiction d’exportation de pièces et technologies, gels ou saisies des biens personnels de dirigeants politiques (Vladimir Poutine, sénateurs...) et économiques (oligarques dirigeant de grands conglomérats)... On peut prendre connaissance de l'ensemble des sanctions sur une page dédiée du site du Conseil de l'Union européenne.

L'une des sanctions consiste à geler les avoirs financiers de la Banque centrale russe à l’étranger. C'est la première fois qu'une banque centrale du G20 est ainsi sanctionnée. Le coup est d’autant plus rude qu’ils s’élèvent à 189,4 milliards de dollars, soit 30 % du total de ses réserves financières. Celles-ci se montent en effet à 630,2 milliards de dollars au 18 février 2022, dont 463 milliards de dollars de réserves libellés en devises étrangères et 132 milliards en or. Ces dépôts étaient placés soit auprès des acteurs institutionnels (banques centrales, Banque des Règlement Internationaux de Bâle, Fonds Monétaire International), soit auprès de banques étrangères. En perdant un tiers de ses capacités de soutien, les possibilités de levier de la Banque centrale afin de venir en aide à l’État, au système financier et au rouble, fortement dévalué, sont donc considérablement amoindries par ces mesures.

3.2. La coupure des banques russes du système Swift : un choix éminemment politique

C’est dans ce contexte général qu’entre le 2 et le 5 mars 2022, les États-Unis, l'Union européenne, la France, l'Allemagne, l'Italie, le Royaume-Uni, le Canada – rejoints par le Japon le dimanche puis d’autres États – décident de couper les banques russes du réseau Swift. On estime que quelque 300 banques et institutions russes sont membres de Swift, dont plus de la moitié des organismes de crédit russes.

Il convient cependant de souligner que cette décision éminemment géopolitique a été difficile à prendre tant les enjeux en sont considérables, pour la Russie certes mais tout autant pour ses partenaires occidentaux. C’est bien la poursuite de l’offensive russe et sa violence qui font en définitive basculer les pays les plus réticents, comme l’Allemagne ou l’Italie. Pour autant, cette décision est à la fois progressive – on va y adjoindre la Biélorussie – et incomplète car graduée.

Si de nombreuses banques russes représentant 25 % du système bancaire russe sont touchées telles VTB, la 2e banque de Russie, Bank Otrkitie, Novikombank, Promsvyazbank, Bank Rossiya, Sovcombank et VEB, deux des trois plus grosses banques échappent toutefois aux sanctions : Sberbank, le plus gros préteur russe, et surtout Gazprombank, du groupe Gazprom. Le maintien de ces deux géants dans le réseau Swift est en effet indispensable au règlement des livraisons d'hydrocarbures russes dont l’Europe ne peut aujourd’hui se passer ; en particulier des pays comme la Slovaquie, la Hongrie, la Lettonie et l’Autriche (Russie : 28 à 21 % des importations de gaz), mais aussi l’Allemagne, la Bulgarie et l’Italie (12 à 13 %).

|

Devant l’imbrication et la densité des échanges économiques et financiers concernés, les établissements financiers russes désignés pour être « déswiftées » disposent de dix jours pour apurer leurs liaisons. Ne pouvant plus effectuer de virements aux banques étrangères ou en recevoir via Swift pour leurs transactions internationales, ces firmes vont devoir recourir à des systèmes de messagerie plus lents, comme les fax, les courriels, les courriers postaux ou les échanges téléphoniques. Pour la Russie, la déconnexion du réseau Swift va donc fortement perturber les échanges commerciaux et financiers avec le reste du monde.

3.3. La mise au ban de la Russie : liens d’interdépendance, effet boomerang et prise de risque en débat

Dans ce cadre, on assiste aussi à de nombreuses mises en garde des autorités politiques occidentales de la part d’acteurs économiques et financiers de premier plan. PdG de la grande banque étasunienne JP Morgan, Jamie Dimon alerte sur les « conséquences inattendues » de ces sanctions, alors que Klaas Knot, président du Conseil de stabilité financière (FSB), souligne dans le Financial Times qu’il faut toujours réfléchir à deux fois et être bien conscient des conséquences de telles mesures. C’est en effet la première fois depuis la création de Swift qu’un État de l’envergure de la Russie, 11e puissance économique mondiale par son produit intérieur brut, est frappé par de telles sanctions. En 2020, les exportations russes se montent à 332 milliards de dollars, dont la moitié est constituée d’hydrocarbures, permettant de dégager un excédent commercial de 92 milliards de dollars. La Russie est en effet le 3e producteur mondial de pétrole et le 2e producteur mondial de gaz.

En retour, les autorités politiques, financières et économiques occidentales sont incapables de prévoir les dommages collatéraux potentiels que cette mesure risque de provoquer. Le brutal retrait du marché mondial de la Russie et de l’Ukraine se traduit d’ores et déjà par un contre-choc considérable avec en particulier un emballement du prix mondial des matières premières dans le secteur énergétique : la Russie représente 12 % de la production mondiale de pétrole, 16,6 % du gaz, une part importante des exportations de minerais et métaux (palladium : 44 %, titanium : 16,6 %, nickel : 7 %, aluminium : 6 %) et de l'exportation de certains produits agricoles essentiels (blé : 30 %, tournesol, engrais agricoles azotés...). Ce sont en fait de larges pans de l’économie mondiale qui sont aujourd’hui déstabilisés par la guerre et ses effets directs et indirects.

Dans ce contexte, les intérêts des États-Unis et de l’Europe sont à moyen terme largement discordants. Si les États-Unis sont peu liés à la Russie et peuvent même être de grands bénéficiaires de la réorganisation des marchés mondiaux agricoles et énergétiques grâce au potentiel des Grandes Plaines et au boom du pétrole et du gaz de schiste, d’autant qu’ils sont aujourd’hui auto-suffisants en hydrocarbures, l’Europe est dans une situation bien plus fragile du fait des fortes interdépendances existantes entre les économies russe et européenne. En 2020, l’Union européenne est effet le 1er partenaire commercial de la Russie dont elle représente 40,6 % des exportations, devant la Chine (14,6 %), la CEI (14,4 %), les États-Unis (seulement 3,2 %) et le reste du monde (27,2 %). En retour, l’UE est aussi le premier fournisseur de la Russie avec 35,5 % de ses importations, devant la Chine (23,7 %), la CEI (10,7 %), les États-Unis (5,6 %) et le reste du monde (24,5 %). Dans une étude, Jean Pisani-Ferry évalue à 175 milliards d’euros pour l’année 2022 les seules dépenses publiques supplémentaires à réaliser dans l’UE pour financer des mesures ciblées de soutien aux secteurs les plus fragiles, le lancement de la construction d’infrastructures énergétiques alternatives à la polarisation russe, l'accueil des réfugiés ukrainiens chassés de leur pays et la hausse moyenne des dépenses militaires de 1,5 % à 2 % du PIB.

3.4. Les alternatives à Swift pour la Russie : autonomie renforcée et carte chinoise

Du fait des sanctions décidées, les autorités et acteurs russes sont à la recherche d’alternatives à Swift, via le SPFS russe et le CIPS chinois. À la suite de la guerre de Crimée et des premières menaces de sanctions, la Banque centrale de Russie a développé en 2014 un réseau alternatif équivalent au réseau Swift : le SPFS, Système de transfert de messages financiers. Lancé en 2017, son assise demeure toutefois bien limitée techniquement et géographiquement puisqu’il ne regroupe que 400 institutions russes et une vingtaine d’établissements à l'étranger (Biélorussie, Arménie, Kazakhstan, Kirghizistan...) et ne fonctionne pas 7 jours sur 7 ni 24 heures sur 24. En outre, la taille des messages transmis ne peut excéder 20 kilobits contre 10 mégabits pour Swift. Cependant, selon la Banque centrale russe, l'utilisation du SPFS a doublé en 2020 pour atteindre 20 millions de messages par mois. Il ne représente encore qu'un cinquième de l'ensemble des transactions financières russes mais les autorités veulent atteindre un tiers d'ici à 2023.

La principale perspective reste de connecter le SPFS russe au système chinois CIPS (Cross-Border Inter-Bank Payments System), un système national de paiement interbancaire transfrontalier lancé en 2015 et encore largement méconnu en Europe. À l’image du formidable essor de la Chine, il a acquis en quelques années une envergure spatiale considérable en connectant 1 280 institutions financières de 103 pays en 2020. Cependant, si le CIPS offre des services de compensation et de règlement pour les paiements et les échanges transfrontaliers en renminbi (ou yuan, abréviation RMB), Swift lui sert toujours de canal de communication. Alors que Pékin cherche à accélérer l'internationalisation de sa monnaie afin de réduire l’hégémonie du dollar, la création à moyen terme d’un réseau mondial, même partiel et regroupant par exemple la Chine et la Russie, alternatif à Swift constitue un enjeu considérable.

3.5. Les cartes bancaires des particuliers : les réseaux MIR russe et UnionPay chinois

Il est à cet égard nécessaire de s’intéresser à l’évolution récente des systèmes de paiement par cartes bancaires. En effet, après l’annexion de la Crimée en 2014 qui avait débouché sur le blocage des services de Visa et Mastercard pour certains ressortissants russes, Moscou avait déjà accéléré le développement du système MIR, l’équivalent en France du GIE Carte bancaire, afin de ne pas être totalement dépendant des réseaux utilisant le dollar.

Avec la guerre en Ukraine, les trois réseaux de paiements par carte étasuniens au rayonnement mondial – Visa, Mastercard et American Express – décident le samedi 5 mars 2022 de suspendre toutes leurs activités en Russie. Cette mesure comporte deux axes géographiques : leurs cartes bancaires émises dans le monde ne fonctionneront plus en Russie, physiquement (guichets automatiques, commerçants...) ou par internet ; leurs cartes émises en Russie ne pourront plus servir à réaliser d’achats à l’étranger. Ces décisions ont un impact considérable en Russie. Si ce pays ne représente qu’environ 4 % du revenu net mondial de Visa et Mastercard, soit un peu plus d’un milliard de dollars chacun, leurs cartes représentent encore 74 % des transactions de paiement en Russie en 2020.

Les banques russes n'ont pas tardé à réagir. Les cartes bancaires émises par les établissements russes – comme Sberbank, Alfa-Bank ou Tinkoff – continueront de fonctionner en Russie en utilisant le système national de paiement russe MIR, par lequel par exemple tous les retraités reçoivent le versement de leur pension. Mais à l’étranger, les citoyens russes ne peuvent compter que sur un réseau MIR à l’assiette spatiale très limitée : Turquie, Vietnam, Arménie, Biélorussie, Kazakhstan, Kirghizistan, Tadjikistan et territoires séparatistes d'Ossétie du Sud et d'Abkhazie.

Par contre, les banques russes cherchent de plus en plus à se connecter à l'étranger sur l’utilisation du réseau chinois China UnionPay. Fondé en 2002 et regroupant 175 banques et institutions financières chinoises, ce géant est déjà présent dans 180 pays, grâce en particulier à l’essor d’un tourisme international de masse. La Chine est l’un des pays les plus en pointe au monde dans la conception et la fourniture de services financiers numériques avec deux firmes géantes contrôlant, par exemple, la quasi-totalité des paiements mobiles en ligne : le géant de Shenzhen Tencent avec WeChatPay et WeBank et Alibaba avec Alipay (711 millions de consommateurs par mois). Car contrairement à l’Europe, la Chine est la seule puissance à avoir réussi non seulement à résister à l’emprise des Gafam étasuniens mais à présenter une offre alternative crédible grâce à l’émergence de ses différentes firmes nationales. C’est sur cette puissance de frappe exceptionnelle que peuvent potentiellement s’appuyer les banques russes.

Conclusion

La mondialisation, loin d’être l’essor éthéré d’une simple échelle mondiale, doit d’abord être analysée comme un système à la fois géoéconomique, géopolitique et géostratégique dont la configuration dynamique et mobile est historiquement datée. Chaque période se caractérise par un ordre, une architecture et des rapports de forces entre puissances. L’étude du réseau Swift est emblématique des forces et des processus en jeu qui reconfigurent en permanence espaces, réseaux et territoires. Dans cette nouvelle architecture, il est tentant de lire le retour à un ordre bipolaire, avec un bloc autour des pays occidentaux et un autre autour de la Chine ; il faut en réalité se départir des visions héritées de la Guerre froide, car l’idéologie n’est plus en cause dans l’affrontement entre les deux blocs, qui sont l’un comme l’autre capitalistes et impérialistes. En fait, les tensions internes aux deux blocs invitent plutôt à penser le Monde actuel selon une nouvelle configuration qu'on pourrait appeler une bipolarisation multipolaire.

Bibliographie

- Le site de Swift : https://www.swift.com/

- Liste des bureau régionaux avec leurs adresses : https://www.swift.com/contact-us

- BRI (BIS), Swift gpi data indicate drivers of fast cross-border payments, Committee on Payments and market Infrastructures, 8 février 2022.

- Conseil de l'Union européenne. Mesures restrictives de l'UE en réaction à la crise en Ukraine, mars 2022.

- Jean Pisani-Ferry, “The economic policy consequences of the war”, 8 mars 2022, Bruegel Institut.

- Laurent Carroué, 2015, La planète financière. Capital, pouvoirs, espaces et territoires, Coll. U, Armand Colin, Paris.

- Laurent Carroué, 2019, Géographie de la mondialisation. Crises et basculement du monde, coll. U, Armand Colin, Paris.

- Laurent Carroué, 2020, Atlas de la mondialisation. Une seule terre, des mondes, coll. Atlas, Autrement, Paris.

- Laurent Carroué, 2021, « Une géopolitique des GAFAM », in : Les Gafam : une histoire américaine, Questions internationales, n° 109, Paris.

Mots-clés

Retrouvez les mots-clés de cet article dans le glossaire : financiarisation | firme transnationale | intégration | mondialisation | quartier d'affaires | swift | vitesse.

Laurent CARROUÉ

Inspecteur général de l’éducation, du sport et de la recherche (IGÉSR), directeur de recherche à l’IFG, Université Paris VIII

Édition et mise en web : Jean-Benoît Bouron

Pour citer cet article :Laurent Carroué, « Swift : le réseau international de messagerie au cœur de la mondialisation financière face à la crise ukrainienne », Géoconfluences, mars 2022. |

Pour citer cet article :

Laurent Carroué, « Swift : le réseau international de messagerie au cœur de la mondialisation financière face à la crise ukrainienne », Géoconfluences, mars 2022.

https://geoconfluences.ens-lyon.fr/informations-scientifiques/dossiers-thematiques/inegalites/articles/swift

Mode zen

Mode zen